来源:君临

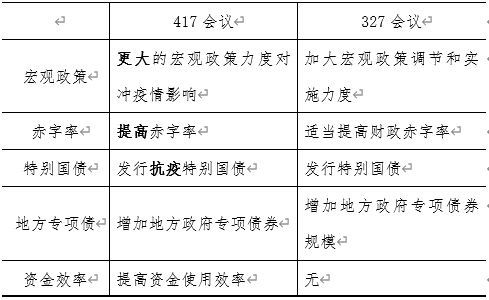

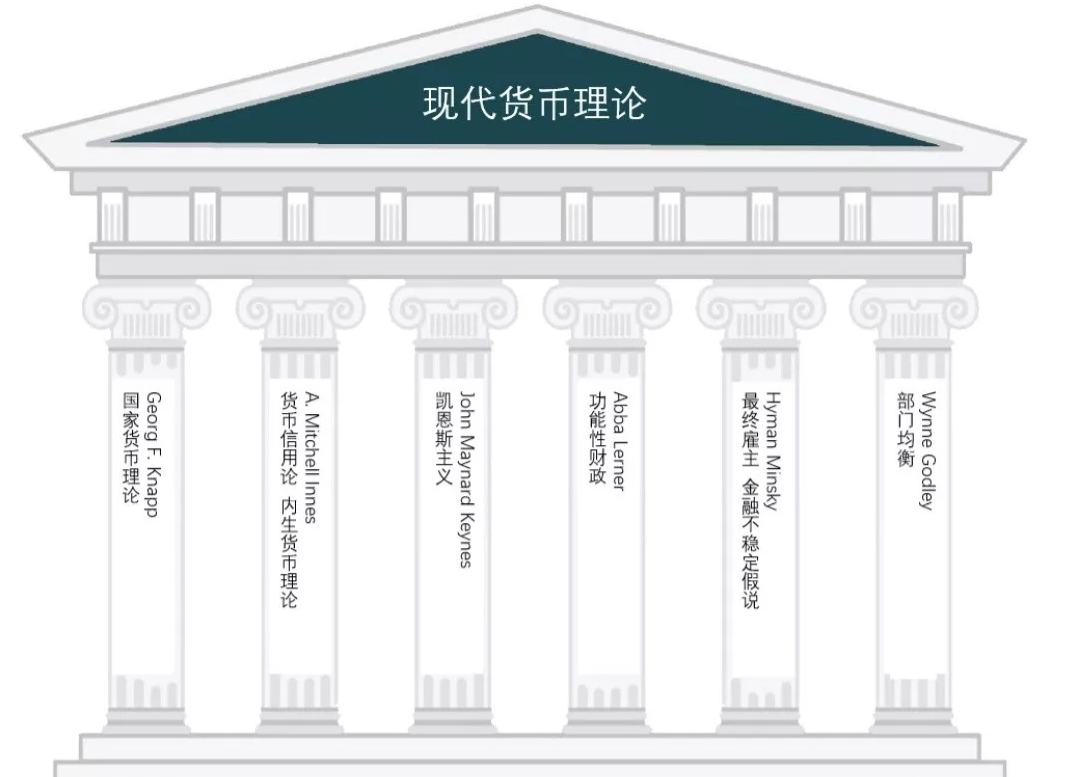

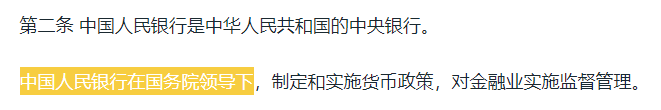

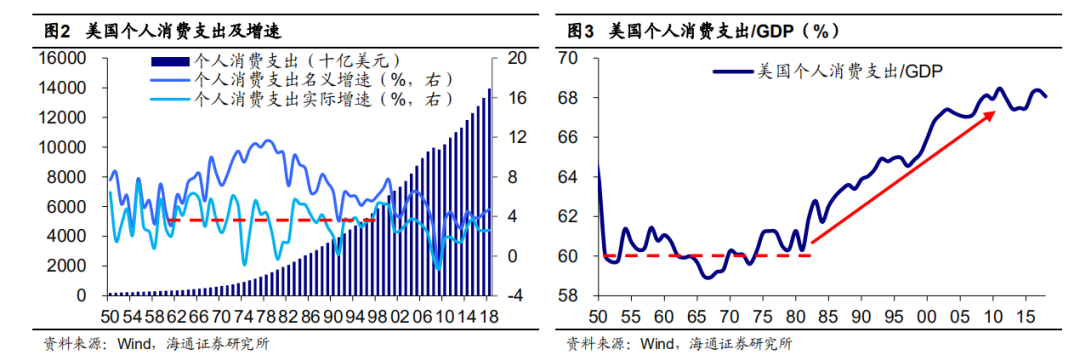

棋,已至两个一百年中局。 此时,中国经济面临着一个复杂的命题。 如何“房住不炒”,按住房地产这只庞大的经济猛兽的前提下,再次发动中国经济新一轮的增长? 4月17日,一季度经济数据发布,GDP同比下降6.8%,创有数据以来最大降幅。 经济的衰退,让所有人深感不安。 在这个微妙的时刻,ZZJ会议召开,对当前形势的判断,公报措辞坚毅而笃定: “当前经济发展面临的挑战前所未有,必须充分估计困难、风险和不确定性,切实增强紧迫感”。 那么接下来的逆周期调节,只有一个调子: 加码。 在公报中,我们注意到关于“要以更大的宏观政策力度对冲疫情影响”的相关表述,搭配重申“房住不炒”,十分耐人寻味。 很明显,宏观政策组合在发生更深层次的变化。 这种转变,将决定未来经济走向,并改变财富分配的逻辑。 1 整个会议公报,前半部分关于抗疫,后半是经济工作,要点如下: 1、会议指出,要以更大的宏观政策力度对冲疫情影响。 2、会议强调,要积极扩大国内需求。 3、会议指出,要不失时机推动改革,善于用改革的办法解决发展中的问题,完善要素市场化配置体制机制。 政府调控经济,一般依赖于间接的宏观政策,那么第一点为整个政策的“纲”。 而“更大的宏观政策力度”的目的,是“积极扩大国内需求”,然后才是影响更深远,但远水不解近渴的改革。 所谓“更大的宏观政策力度”,分为两部分,财政和货币政策。 财政政策具体是: “积极的财政政策要更加积极有为,提高赤字率,发行抗疫特别国债,增加地方政府专项债券,提高资金使用效率,真正发挥稳定经济的关键作用。” 对比之前的表述来看。 注意加粗的表述,取消了“适当”的表述,改为强硬,命令式的语气。 而货币政策延续了之前的表述,即“稳健的货币政策要更加灵活适度”。 换言之,所谓“更大”的力度,中央决定了,财政政策要打头阵。 这让我们立马想起了2018年的央妈和财爸,那场著名的书面隔空互怼。 简单来说,央行认为财政在“去杠杆”的逆周期调节中,净忽悠货币政策打前锋,自己出工不出力,把钱包捂的死死的,当地主老财,缺乏担当。 还用了句大白话:“没有赤字增加的积极财政政策就是耍流氓。” “很不体面”的央行那种心急如焚,还有恨财政不借钱不敢负债的心态,在文章中体现的淋漓尽致。 在央行看来: 一是货币政策搞了那么久,边际效用递减; 二是继续宽松货币会吹大资产泡沫,积累金融风险。 后者的逻辑,我们在解析权威人士那本书中阐述过,信用的扩张,只会让已经占用财富或高收入的少数人得益,因为他们有能力让银行相信他们能偿债。 正如时下流传的段子: “盯紧那个借企业贷的人,要是买房就不管他,要是他把贷款投入实业那就糟糕了!” 扩张的信用,并没有如想象中那样让整个社会获利,反而被少数人截获,推升的资产价格,让财富分配在代际、城乡、人群间产生了极大的差异。 这不仅加剧了贫富差距,撕裂社会,而且资产泡沫的风险要让整个社会承担。 这很不社会主义。 在会议公报中,另一让人瞩目的是在“六稳”的老提法基础上,增加了新提法“六保”。 稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期。 保居民就业、保基本民生、保市场主体、保粮食能源安全、保产业链供应链稳定、保基层运转。 从稳到保,变被动到主动的词义可谓时不我待,但始终排在这两个六最前的,是就业。 财政赤字+就业优先,这个组合非常有意思。 它意味着一种非主流的宏观政策理论,即将在中国投入实践。 即现代货币理论(MMT)。 2 MMT,是一个革命性的想法,集各种异端学说于一身。 这一理论的核心观点,即为了实现充分就业,政府应甩开膀子使用财政政策,而不必在意财政的收支平衡。 由于违背了主流经济学界的共识,MMT遭到了各路经济学大佬的反对。 克鲁格曼曾写道,MMT背后的原则是“站不住脚的”; 罗格夫则认为,MMT是“基于一些完全错误的基本概念”的“废话”; 萨默斯则认为,“现代货币理论是导致灾难的处方”。 MMT支持的人不多,反对的人不少,但支持的人里面,有一位可不一般。 瑞·达里欧。 在中国,他有很多粉丝,其中有一位也很不一般。 你说你一个美国的基金经理,怎么就到了中国,除了卖书,还做视频,当大V,恐怕不是为了赚点小钱那么简单。 来源:《两次全球大危机的比较研究》 所谓《和谐的去杠杆化》,后来成为了一部流传甚广的经济科普片——《经济机器是怎么运行的?》。 在片中,他用了一个浅显的赊账例子,揭示了人们是如何凭空制造货币的,如果将赊账的场景换为银行借贷,道理也是一样。 所以说,我们日常中所谓的“钱”,其实绝大部分是信贷。 这就是君临经常说的“借贷创造货币,还贷消灭货币”。 从学术上讲,这就是法币制度下的货币信用论,表现为货币的内生性。 所谓内生,是相对于外生的概念。 外生货币最好的例子就是黄金或比特币,新增货币取决于挖矿的产量。 对货币的起源和本质的不同认识,决定了什么是现代货币理论,什么是主流货币理论。 主流认为,货币的诞生是商品作为货币,经市场竞争后“良币驱逐劣币”后的产物,与交易媒介的功能有关,属于商品货币论。 商品货币论的世界观里,货币强调支付手段功能。 MMT认为,货币是法律的产物而不是商品,起源于债权债务关系,属于国家货币论。 国家货币论的世界观里,货币强调记账单位功能。 如果持商品货币论,很容易得出货币中性观点,也就意味着货币量的增加会提升商品的价格,反之亦然。 如果持国家货币论,则货币是非中性的,货币的多寡本身会影响人们的行为预期,即流动性偏好,例如在经济危机时,人们流动性偏好增加,会减配风险资产,持有流动性最好的货币,反之亦然。 显然,前者是一种静止的,机械的学院派观点; 后者是动态的,辩证的投资派观点。 虽然MMT是一个革命性理论,但理论根源最早可以追溯至一百多年前,是几股异端学说的综合。 除了国家货币理论、货币内生理论,构成MMT理论宫殿的,还有功能性财政,金融不稳定假说和部门均衡。 不用被如此多理论吓到,也非本文重点,我们只需要把握住对货币的不同世界观即可。 3 既然人人都可以创造货币 (借据),那么问题的关键在于别人是否会接受。 就像前段时间君临推送的关于DCEP那篇文章描写金匠那个例子,金匠接收金子加工,给客户开具收据,别人就能接受这张收据作为货币。 因为他们知道,拿着这张收据可以去金匠那里兑现等值的黄金。 有黄金背书,所以可以被接受。 而现代我们日常使用的法币,是“不可兑换的”,拿着人民币去央行,既兑不了黄金,也兑不了面包。 人民币这种政府借据之所以被广泛接受,是因为税收。 因为必须要以政府规定的记账单位缴纳税款。 这就是MMT关于现代货币的底层看法,即“税收驱动货币”。 世界观变了,方法论自然也会变。 “税收驱动货币”隐含了另一层意思,政府征税,并非是为了取得收入,满足财政开支,而是为了让其创设的货币,能被人民所接受,从而推动货币的流动。 于是我们可以推论: 1、有货币主权制度的主权政府不会破产。 也就是说,政府的开支不受税收收入的限制,财政赤字是可以没有边界的,财政平衡也就没有实际意义。 国家财政和家庭财政不可类比,家庭可以破产,但政府不会,因为政府是记账货币的发行者,可以“赤字货币化”(印钞)。 2、政府部门的财政赤字,等于私人部门的盈余。 正因为政府支出在前,经济体才有货币可用,才有税可缴。 所以一个部门的资产等于其他部门的负债,如果一味追求财政平衡,实际上意味着私人部门没有任何盈余。 换言之,政府发行国债的本质,相当于塞钱给民间。 3、央行不应该独立 财政政策的实施,离不开货币政策配合,央行需要直接向财政部购买国债来支撑财政赤字。 来源:《人民银行法》 当然,在西方这是个问题,而在东南西北中的中国,央行的独立性问题从来就不是问题。 既然财政政策的目标不是平衡,那么财政目标就另有说法。 这就是MMT主张的“功能财政”——财政政策的目标是实现充分就业。 我猜诸位看到这里,会觉得大事不妙。 天啊,政府要无耻的开动印钞机了,通货膨胀即将席卷而来,脑海中浮现出民国金圆券、魏玛共和国、津巴布韦、委内瑞拉等恶性通胀的画面。 各位多虑了。 4 上世纪80年代末,中国的价格闯关启动,物价开始飞涨,CPI一度飙到28%。 当时,弗里德曼的货币主义理论(主流理论)刚被引入国内。 “一切通货膨胀都是货币现象”,这句话成为当时一部分学习西方的中国经济学家的信条。 这是典型的“货币中性”观点。 按照这样的逻辑,货币多了导致了通货膨胀,控制货币就可以了。 后来的治理整顿期间也确实采取了这样的措施,控制信贷,猛踩刹车。 但达里欧那位著名的粉丝不赞成这么简单的做法。 他看的更深刻一些。 在1989年的一篇文章中,时年37岁的他直接指出: “货币主义的幻象在中国不存在微观基础。” 他认为,通货膨胀的表象虽然是“过多的货币追逐过少的产品”,但实质上是国民收入分配格局倾斜引起的结构矛盾。 在不触动分配格局和经济机制的情况下,单纯地从总量入手“管住货币、砍下投资”,只能紧了供给、松了消费、紧了重点、松了一般、 紧了基础、松了加工。 最终出现经济滞胀的结果。 那个年代,正是改革开放后居民收入增长较快的时期,而体制约束及技术约束制约了供给扩张,当时的《刑法》里,发财的门路比现在多得多。 1987年,基础产业的投资占全社会投资的比重却由1978年的42%下跌到了26.8%,电力紧缺,铁路运输能力也严重不足。 因此,虽然需求高企,并未有效拉动供给的相应增长,反而刺激了进口,消耗了仅有的外汇储备。 与他有相同看法的,还有当时尚在美国,拿了终身教职的易老师。 虽然生活在美国,但易老师研究的都是中国经济问题,其中通货膨胀是他研究的重点, 在《中国货币化进程》中,他写道: “中国目前的经济问题从根本上说是结构问题,而结构的调整是长期的。" “同时结构问题带来的短期问题是供过于求和有效需求不足,需要采取相应的政策,一方面需要扩大总需求来解决,另一方面必须淘汰过剩、低效的生产能力,推进产业的升级换代。这样才能同时解决短期与长期问题。” 这本书出版时,他已投笔从仕,从思考者到决策者,又是另一片天地: “做了中央银行的官员,我才真正理解了凯恩斯所讲的“长期我们都将死去”的含义。” “短期的问题就像救火,非救不可,不然就就有可能会导致社会不稳定,经济没法继续发展,因此现在必须拿钱。但是拿钱干什么?拿钱买时间和安定,以便深化改革,调整经济结构,没有这两点,钱就白拿了。” 把时间拉回到当下,情况又反了过来。 供给过剩、需求不足,如果单纯地从总量入手“松了货币、不砍投资”,只会导致产能供给过剩,资本利得获益,加剧了贫富分化、进而又勒紧了有效需求。 当前如果拿掉猪肉,都是通缩 来源:恒大研究院 在他们看来: 究其根源,通胀是再一次出现的深层次产需结构矛盾。 有效的政策应是对供需双方的深层次调整。 这才有了供给侧改革的顶层设计,“三去一降一补”的逐步推进。 “三去一降”已取得阶段性成效,未来实现经济高质量增长及合理的通胀关键要进行的是“一补”,以及需求侧的改革。 因此,在MMT的世界观里,通胀也不是简单的货币现象。 税收、政府支出、借贷都只是创造和毁灭主权货币的手段,其目的是为了维持总支出达到既定水平。 根据经典的凯恩斯理论,决定消费的有两个变量: 一是可支配收入; 二是边际消费倾向。 就后者而言,穷人边际消费倾向比富人高,整个社会边际消费倾向的提高,取决于贫富差距的收缩。 那么所谓的总支出,就是要通过财政政策,“托起”私人部门的支出水平,尤其是穷人的可支配收入。 有了“维持总支出达到既定水平”这个锚点,我们就不能凭想象给MMT扣上一顶“赤字无关紧要,政府没有约束”的帽子。 MMT认为,虽然政府没有名义预算约束,但却有实际约束 (通胀)。 假如正大光明的接受了MMT,也就意味着只要不出现恶性通胀,政府可以甩开膀子印钱。 只需要在通胀和稳定总支出之间,寻找一个平衡即可。 当然,印钱的姿势不同,效果自然也不同,尤其是社会主义的印钱。 在此之前,我们先研究下资本主义的印钱。 5 1981年,美国人民迎来了一位伟大的总统,里根。 在我们这篇文章里,他的伟大,表现在他主导的“积极有为的财政政策”,开启的资本主义印钱大时代,造福了普通美国人民。 一图胜千言: 十分明显,美国消费率(个人消费支出占GDP比重),在1981年后进入快速上升通道。 随着消费扛起经济增长的大旗,美国进入了高产出、低通胀的“大缓和”时期。 这显然不是一个巧合。 里根办的几件小事里,以减税最为闻名。 政府收入减少,必然要从其他地方找补。 财政部长和联储主席大眼瞪小眼,法子自然是有的,就是印钱。 当然,不是美联储偷偷摸摸印出来塞给财政部,而是财政部需要打借条——发行国债。 印钱嘛,离开了规模谈效果都是耍流氓。 要知道,里根之前那么多届前任,总共就攒了不到1万亿国债。 里根一口气就干到近3万亿。 尽管当时无数的远见之士、保守主义者字字啼血的上折子反对,声泪俱下的历数败家子的下场,什么美国药丸了,美国衰落了...... 而实际上呢,美国重新崛起,还耗死了苏联。 赤字和国债,本质上就是财政投放货币,是赤字货币化。 我们来推导下上述行为里,各方的行为变化。 其一: 财政投放货币,代表居民和企业的净资产增加,其财富效应会增加边际消费倾向,进而刺激实体投资; 如果是信贷投放货币,而信贷是银行的资产,居民和企业的负债,并没有增加他们的净资产,对实体和消费需求的刺激小得多。 其二: 发行国债弥补赤字,购买国债的是居民和企业,其资产负债表左边一增一减。 买国债的人并不觉得自己钱和财富少了,而钱到了财政,财政花掉又流向社会。 要知道,财政部的主业不是炒股炒楼,财政支出是和实体消费投资联系在一起的,直接效果就是增加对商品和服务的需求。 这就是一轮又一轮的行为变化,产生乘数效应。

1、居民和企业因为减税降费,多赚钱。

2、国债成为居民和企业的资产,钱没少。

3、政府因为多花了钱,钱更多。

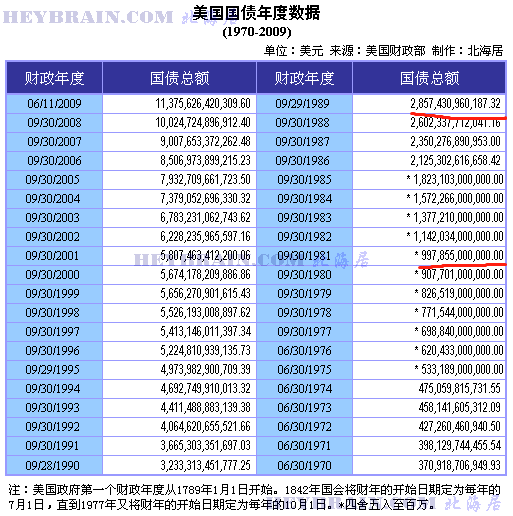

企业家觉得自己利润率提升了,会扩大投资、研发,增加雇佣。 就业率上升,伴随着工资上涨。 就业人数更多、工资更高,叠加减税红利,再叠加中国特色的“房住不炒”,居民的消费力(可支配收入)和消费信心(边际消费倾向)也会高出很多来。 这些消费增量,又会变成企业的收入和利润增量。 本质上,这就相当于政府扛起债务,把对应的资产给企业和居民支配使用,中短期内会产生私人部门收入倍增的效果。 里根干了两届,政府债务占GDP比例由约35%提到约50%,但名义GDP接近翻倍,是国债增加导致民间收入倍增的经典案例。 总而言之: 财政赤字对实体经济的刺激比信贷扩张要大,但更可能引发通胀。 信贷扩张可能带来通胀,但更可能是资产泡沫。 问题就来了,如此好的政策工具,为什么早点不用? 实际上,早在2016年中央经济会上,“财政政策要更加积极有效”的提法早已有之 。 2018年之所以央行不走程序,忍不住出来骂街,反映出财政和央行对货币的认知上,对现代货币理论的理解上,存在着分歧。 作为战斗在市场一线的央行,清楚的了解金融的魔法,更清楚真实世界的运行逻辑。 作为远离一线的财政老会计,更长于面对数字的增增减减,念兹在兹做平账本,多花一个子儿都肉疼,又怎能让他接受如此离经叛道的非主流理论。 然而,对政治家来说,现实不能被理论束缚,白猫黑猫抓住老鼠才是好猫。 就像那位老师多年前说的: “拿钱买时间和安定,以便深化改革,调整经济结构,没有这两点,钱就白拿了。” 我一直看好中国消费行业,反复强调每一次调整都是上车良机,尤其是当下受新冠影响的服务业。 还有比这更硬的顶层逻辑吗?