来源:雪球

做投资的最高境界是什么?成长股大师彼特林奇对此做过很形象的描述,他提出一个鸡尾酒会的比喻,把股票的上涨过程分为4个阶段。

第一阶段,彼得林奇在介绍自己是基金经理时,人们只与他碰杯致意,就漠不关心地走开了。而更多的是围绕在牙医周围,询问自己的牙疼病,或者宁愿谈论明星的绯闻,没有一个人会谈论股票。彼得林奇认为,当人们宁愿谈论牙病也不谈论股票时,股市应该已经探底,不会再有大的下跌空间。

第二阶段,彼得林奇在介绍自己是基金经理时,人们会简短地与他聊上几句股票,抱怨一下股市的低迷,接着还是走开了,继续关心自己的牙病和明星的绯闻。彼得林奇认为,当人们只愿意闲聊两句股票而还是更关心自己的牙齿时,股市即将开始抄底反弹。

第三阶段,人们在得知彼得林奇是基金经理时,纷纷围过来询问该买哪一支股票,哪支股票能赚钱,股市走势将会如何,而再没有人关心明星绯闻或者牙齿。彼得林奇认为,当人们都来询问基金经理买哪支股票好时,股市应该已经到达阶段性高点。

第四阶段,人们在酒会上大谈特谈股票,并且很多人都主动向彼得林奇介绍股票,告诉他去买哪支股票,哪支股票会涨,也就是牛市末期个个都在晒账户,都试图证明自己是股神。彼得林奇认为,当人们不再询问该买哪支股票,而是反而主动告诉基金经理买哪支股票好时,股市很可能已经到达高点,大盘即将开始下跌震荡。

这段话没什么新鲜的,和索罗斯的反身性说的意思差不多。

类似的段子很多,尤其是多长多艺的中国股民,擅于在长期的熊市中找乐子,创作出一些更具中国特色的杰出段子(但我一时想不起来了),大致意思就是,当菜市场大妈不买黄金而是买股票时,就是最危险的时候。当你坐在公汽里都能听到有人在公开谈论股票的时候,也是最危险的时候。我们回顾一下过去3年A股的情况,17年、18年是大白马股的牛市,小盘股跌的惨不忍睹,很多业绩增速40%的成长股跌到20倍PE,而从19年下半年开始,小盘成长股开始发威,到目前为止,一年多的时间走出了让人瞠目结舌的行情,后面随便拎几支涨的好的小盘股给大家看看。时常听到有人说,好公司都贵、成长股都贵,可真的是这样吗?其实不是,它们贵的时候是已经大涨起来了,人们的关注力总是被热门的事物吸引,就像鸡尾酒会里的人一样,在没爆涨之前它们可并不贵,不信的话,我可以举好多例子。

比如,今年火到爆的医疗器械,我们就说大博医疗,目前PE 81倍,PEG大于2,可人家也有大把的时间PE在30倍左右/PEG为1的时候。

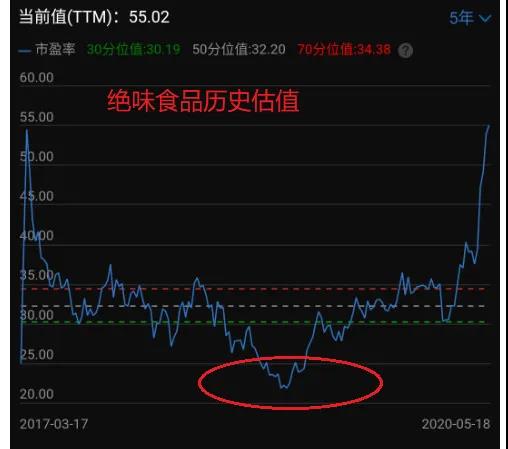

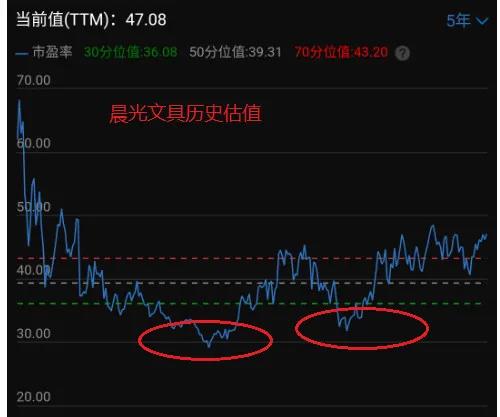

港股的医疗器械股就更不用说,年化40%增速的业绩,PE 停留在20倍出现过几年的时间。再看消费类的绝味食品、晨光文具都出现20倍PE。

千禾味业出现过25到30倍PE.

家居行业的江山欧派,出现过10几倍PE,近两年由于给开发商精装房供货,木门业务业绩爆增。

在17/18年白马股大牛时,市场情绪对于小盘股极度不看好,市场言必称“核心资产”,仿佛小市值公司就是垃圾公司,估值被杀到低谷,而从去年和今年开始获得双击。以上列举这么多双击的例子是为什么?其实就是想说明一个简单的问题,投资成长股的最高境界就是:寻找那些有戴维斯双击潜力的标的,然后埋伏进去,即便没有双击,也能赚业绩增长的钱,而不是去追已经涨的飞起了的公司。当然,这个方法对投资者挖掘企业的能力要求比较高,不是每个人都具备这个能力的。因为处在高位的公司,你买了赚不到大钱,第一是你仓位不敢太重,第二是由于处在高位,你买入后即使真的继续涨,你也拿不了多久,因为你总担心它跌下来,所以总想着卖。仓位又不多,还总容易交出筹码,如何能赚到大钱?不要像小蜂蜜一样天天去追已经盛开了的花朵,而是应该守在含苞待放的花蕾旁边静待花开(前半句忘了是哪位大师的话,后半句是我加的)。

价值投资知易行难,核心理论就三板斧:能力圈、护城河、安全边际,人人都都理解,但是否能贯彻执行直接决定了我们是否能成功。