来源:雪球

一、投资投的是什么?

按照巴菲特先生的话讲,投资就是投出一笔钱,希望将来得到更多。

但希望终归是希望,投资能否赚钱,取决于投资标的的“质的与价格”。

价格是你付出的,价值是你得到的。换言之,只有买进长期来讲,物有所值,物有超值,物有升值的东西,才能够赚到钱。

1、好公司的“好”,主要体现在公司的商业模式、赚钱能力、赚钱质量、分钱能力、分钱表现、成长空间、可持续性等。

2、好公司的好价格主要体现在便宜。即买进价格相对于它未来的价值,是便宜的,是低估的,是有利可图的。买进价格决定安全边际、未来收益和投资心态。买进必须占便宜。

二、成长蕴含于价值之中

如果理解了“投资投的是什么”,就不会再陷入“成长与价值”、“投成长股还是投价值股”的迷惑和争论中了。

因为,投资投的是价值。成长股投资的本质还是在于价值。

如果没有价值,不论是价值股,还是成长股,都将黯然失色,没有投资买进和持有的必要。

过往资本市场历史的理论和实证研究表明:成长股,尤其是成长型伟大企业投资,是投资世界最好的投资标的和赚大钱实现财富进阶升级的最佳目标。

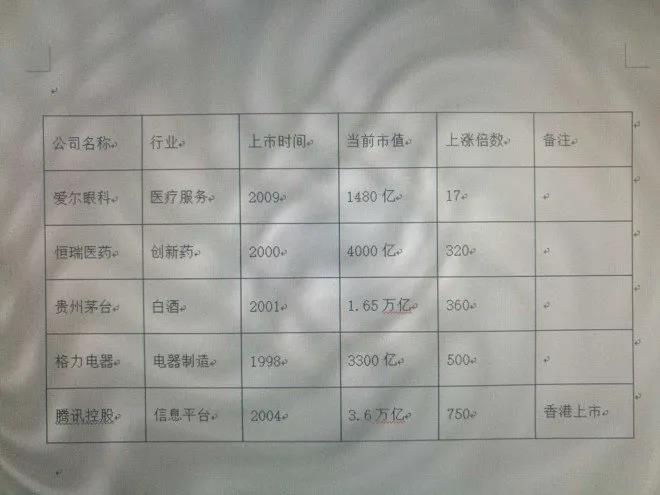

五个典型的成长股案例

三、成长股高额回报的原因在于:留存资本推动的复利增长

资本市场上,公司盈利的增长会推动市值的增长。

成长股高额回报的原因就在于成长股不断增长的盈利,持续推动公司市值增长。

成长股可以分为外延式和内涵式两种。

由于外延式增长,如杠杆式、并购式、融资式增长,面临的权益摊薄风险和现实,因此这类公司的持有者往往难以得到和公司盈利能力一样的市值增长。如目前的中国银行股、地产股等。

而内涵式增长,尤其那些上市后就没有再股权融资,甚至账上没有一分钱短期和长期借款,完全靠留存收益推动的盈利增长,才是投资人的最爱,才是带给投资者回报最多的最佳投资标的。如贵州茅台、恒瑞医药、格力电器等。

关于留存收益的巨大威力,巴菲特2020年致股东信中谈到:“哪怕不是全部年份,在好的年份,它们保留一部分利润,并将其重新投入业务。这样就创造出一种有利于可靠的工业投资的复利运营模式,经年累月,这笔可靠的工业财富的真实价值就会以复利增长,更不必说股东们还得到源源不断的股息”。这段话很好的解释了成长性公司、成长股赚钱的奥秘所在。

现实的资本市场上,成长股往往价格不便宜。

面对这种情形,巴菲特进一步就经常讲到:以合理的价格买进一家伟大的公司,胜过以便宜的价格买进一家平庸的公司。

正如芒格所讲:长期来讲,股票的长期回报率就等于它的Roe。因为留存收益,因为复利的威力,长期来讲,太巨大了。

买进平庸的公司,哪怕静态看起来很便宜、分红率很高的公司,一旦业绩下降,甚至不分红,股价就会大幅下跌,所谓的“价值陷阱”。

破除价值陷阱的最优策略是:成长才是王道,低估才是。尤其是那些持续成长的“成长性伟大公司”。

四、成长性相比非成长性公司:具有巨大的投资优势

1、成长性公司合理价格买进,有望赚取业绩成长和估值提升二者的钱。即所谓的戴维斯双击。

2、非成长性公司合理价格买进。往往只能赚取估值提升的钱。而难以赚取公司业绩成长的钱。

买进持有非成长性公司有个最大的风险就是:公司盈利下降,而股价大幅下降。某些看起来的便宜,包括曾经有的高分红,都变成了贵,变成了价值陷阱。如中国建筑、长安汽车、宝钢股份、承德露露等。

3、成长性公司的盈利和分红会持续增长。而非成长性公司,盈利增长后,可能会再下降,甚至一蹶不振。如贵州茅台、恒瑞医药、腾讯控股、格力电器等。

4、成长性好公司,就算买进时买贵了,但由于持续增长的业绩盈利会推动公司(内在)价值和股价持续增长。所谓的“亏时间不亏钱”。

当然,这种情形下,回报率会降低了。最好还是好公司也在合理价格买进,避免本金损失和回报不足的风险。

因此,从投资表的选择上,成长性,业绩的成长性,是最佳的投资标的选择。换言之,低估不是王道,成长才是。

当然,这有个前提,必须是合理价格买进。

五、成长股投资方式与策略

成长股的业绩会持续增长。合理价格买进,长期拿着,就把钱赚了。

但是,如果判断失误,买住了“伪成长股”,如周期股,或者业绩下降的所谓“价值股“,却可能掉进了价值陷阱,甚至价值毁灭。难以达到目标收益率,甚至造成本金的损失。

为了提高成长股的投资成功概率和回报率,可以考虑采取以下方式与策略:

1、对于确定性高,未来必然如此的“100%确定性”的成长性标的,可以直接合理价格买进长期持有。分享企业的成长。

2、对于把握性不大,但又特别看好行业的整体发展空间的,可以采取“买入一揽子股票”,或者行业指数基金、板块指数基金等方式进行投资。