来源:陆家嘴算命先生

随着各国经济数据的相继出炉,疫情对经济的冲击,终于显示出威力。

中国方面,2020年一季度,GDP同比-6.8%,自1978年有数据统计以来,从未出现过负增长,即便在2008年金融危机时,GGP增速也仅是从2007年的14.2%下滑至9.7%。

4月17日召开的中央政治局会议更是认为“一季度极不寻常”,并强调“当前经济发展面临的挑战前所未有”,对经济形势的表述,堪称“史上最严峻”。

美国方面,2020年4月,美国失业率高达14.7%,创下上世纪30年代经济大萧条以来最高纪录,白宫经济顾问预计5月份的失业率可能高达20%,美联储官员更是预计失业率可能飙升至30%。

意大利、德国、英国、法国……制造业和服务业指数,经济下滑都超过了2008年金融危机。

经济基本面恶化,反映到资本市场上,股市却不跌反涨,美股三大指数纷纷收复年内失地,纳斯达克指数甚至逼近年内高点,距离新高只差一步。

说好的股市是实体经济的晴雨表,都是骗人的吗?

都说投资很多时候是反人性的,今天,就采取逆向思维,讨论在经济下滑/经济危机背景下,股市的投资机会在哪里。

01.经济越差,股市越好?

按照传统的经济学理论,股市是经济的晴雨表,并对经济形势的发展有一定程度的预测功能。所谓“晴雨表”,指的是股票市场和宏观经济的走势在一定范围内趋于一致,通过判断股票市场的走势可以大致判断出宏观经济的发展状况。

背后的经济学原理,在于股票背后对应的是上市公司,这些上市公司归属于不同的行业类别,但能够上市的,多为该行业中规模较大、实力较强的公司。

而宏观经济形势的好坏会影响上市公司业绩,反映到公司季报、中报、年报等信息中,形成利好/利空,进而影响投资者决策,进而影响公司股价和股票市场走势。

传导路径可以简化为:

1)宏观经济好→上市公司业绩好→投资者买入→股价涨→股市上行;

2)宏观经济差→上市公司业绩差→投资者卖出→股价跌→股市下行;

理论如此,现实如何?

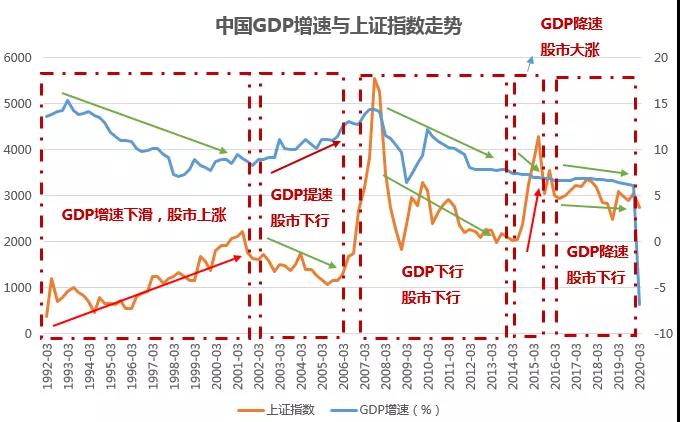

这里,我们选取中国GDP增速与上证指数走势对比,来观察经济增速与股市表现的相关性。

其中隐含的假设为:GDP增速上行,对应经济好;反之,GDP增速下滑,对应经济较差。

自1992年至今,GDP增速与上证指数走势的关系,大体可以划分为6个阶段:

1、1992年-2001年:GDP增速由两位数降至个位数,上证指数由300多点涨至1600点,经济增速下滑,股市上涨,二者为负相关关系。

2、2002-2006年:GDP增速由个位数重回二位数区间,增速由9%增至最高13%,上证指数由最高1700点降至1200点以下,GDP提速,股市下行,二者为负相关关系。

3、2006-2007年大牛市:GDP增速进一步上行,创下历史最高的14.4%,指数由2006年初的1200涨至历史最高的6124,GDP增速与上证指数点位双双新高,二者为正相关关系。

4、2008-2014年:受金融危机冲击,GDP增速降至个位数并连续下台阶,上证指数也由6000点下跌至最低的2000点以下,GDP降速,股市持续下行,二者为正相关关系。

5、2014-2015年大牛市:GDP增速延续下行,由7%区间滑至6%区间,上证指数由不足2000点涨至最高的5178点,GDP降速,股市大涨,二者为负相关关系。

6、2016年至今:GDP增速维持在6%区间,但整体小幅度下行,上证指数则徘徊在3000点上下,横向震荡。GDP增速横盘,股市横盘,二者正相关。

三次正相关,三次负相关。各有50%几率,股市是不是经济的晴雨表,难有定论。

如果说中国资本市场可能不够成熟,股市未必能反映经济的真实状况,那我们看一下美股与美国经济又是否高度正相关呢?

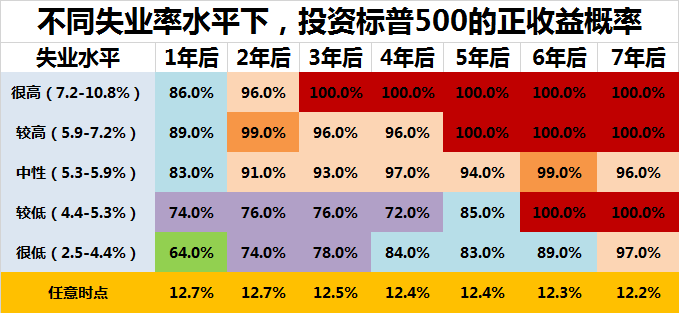

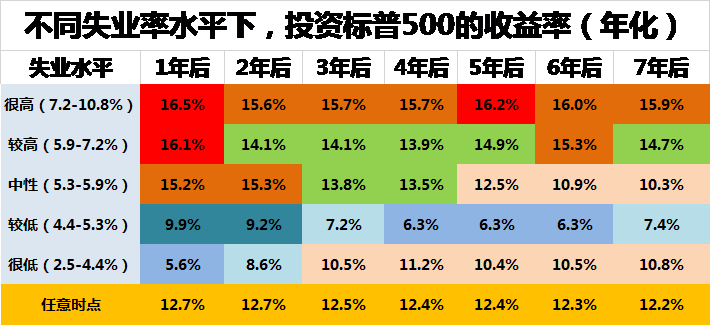

这里,我们以美国失业率水平的高低,反映美国经济的好与坏。

数据表明:

1、经济越差,赢面越大。

失业率水平越高,投资标普500获得正收益的概率越高。

失业率水平在中性(5.3-5.9%)、较高(5.9-7.2%)和很高(7.2-10.8%)时,无论是投资1年、3年、还是最长的7年,标普500获得正收益的概率大都在90%以上。

2、经济越差,收益率越高。

失业率水平越高,投资标普500获得的收益率越高。

失业率水平在中性(5.3-5.9%)、较高(5.9-7.2%)和很高(7.2-10.8%)时,无论是投资1年、3年、还是最长的7年,标普500带来的年化收益率均超过10%。

由此,股市非但没有成为股市的晴雨表,反而成为反向指标,是股市失灵了吗?

02不要低估流动性的威力

上文所述,似乎经济景气度的高低,已经不再是股市涨跌的驱动力,股市作为经济晴雨表,真的完全失灵了吗?

答案是部分失灵了。

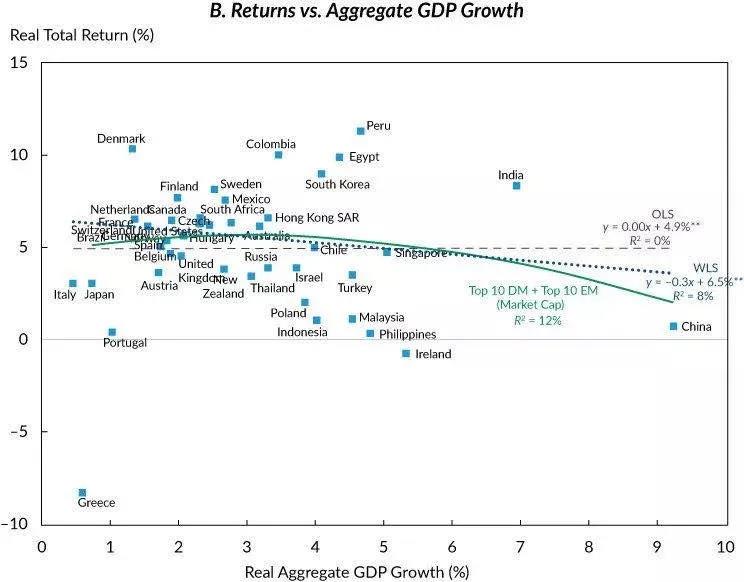

下面这张图,是对全球43个市场从1997年到2017年的名义GDP增长率与股票市场年化回报率进行对比统计,结论很明显:

大部分国家,特别是新兴市场国家,股票市场年化回报率和经济增长并不相关。中国是一个特别突出的案例,经济增速是最快的,但是对应了最低的股票回报率!

那么问题来了,既然经济景气度的高低不再成为股市的晴雨表,又该如何判断股票市场何时存在投资机会呢?

从2008年的金融危机,到2020年的新冠疫情,或许为我们找到了很好的答案,

这个参考的尺度就是:流动性。

流动性对市场的影响,很明显A股很有发言权,以经济增长和流动性两个指标,对比指数表现,不难发现,在A股,流动性才是行情的主导因素,甚至比经济基本面与股市的相关系数还要高。

最典型的例子,当属2007年和2015年A股的两轮大牛市,即便经济整体向上,但由于伴随着多轮降准-降息操作,市场流动性泛滥,因此被冠以“流动性牛市”称号。

单是2007年,降准次数就高达8次,分别是:2007年1月5日、2月16日、4月5日、4月29日、5月18日、7月30日、9月6日、10月13日、11月10日、12月8日。

2015年,降准次数也达到5次,更伴有5轮降息。

在流动性泛滥的背景下,2007年上证指数最高达6124,2015年最高达5178,这两个点位也如高峰一般,始终被缅怀和纪念。

而在疫情影响之下,各国央行开足马力,全球流动性的泛滥,更是达到了史无前例的地步:

1)先是美联储,无限量宽松远超此前三轮总和。

无论是占全球支付还是国际储备的比例,美元都排在全球首位,因而美联储也是当之无愧的全球第一大央行。

此前,美联储不仅通过几轮降息操作,将利率水平降至罕见的零利率,还启动了“无限流动性”的量化宽松政策,反映到资产负债表上,美联储最新资产负债表规模达到6.98万亿,比宣布第四轮QE之前增加了2.62万亿美元,总规模扩张了惊人60%。

相对应的是,2008年金融危机后,美联储曾经实施过3轮QE,这三轮QE期间美联储的资产负债表规模分别扩张了0.15万亿、0.56万亿和1.68万亿,合计增加总规模2.39万亿美元,很明显,目前本轮QE带来的美联储负债表扩张,超过了此前三轮QE之和。

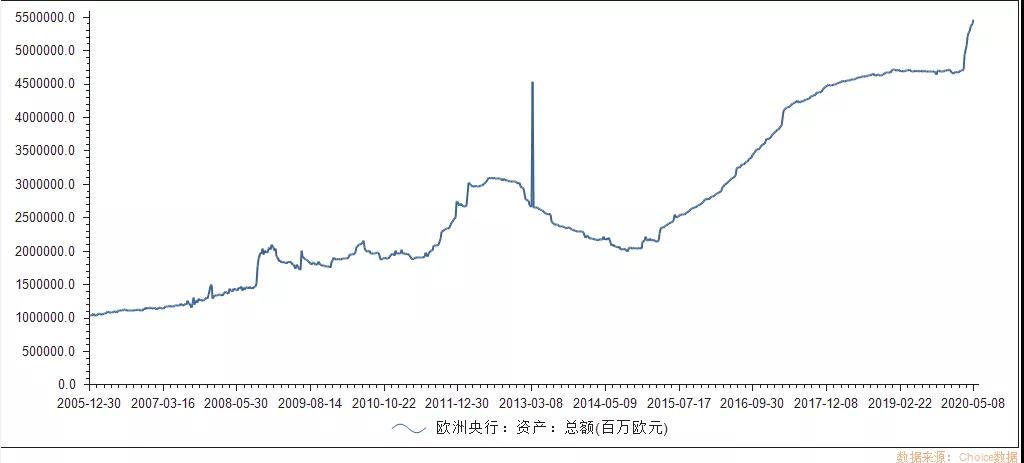

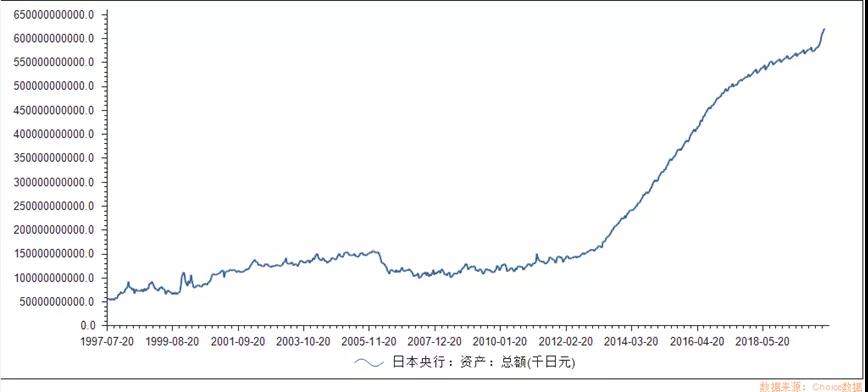

2)欧日加码宽松,力度远超08年金融危机。

在全球支付和国际储备中,欧元和日元排在第二、三位,是除美元外最重要的货币,这两个国家的资产负债表规模扩张,也值得关注。

从这几个国家的货币政策看,其宽松力度也都超过了2008年金融危机后的扩张程度。

欧洲央行。早在2019年9月就重启了QE,疫情期间更是增加了资产购买规模,最新的资产规模为5.45万亿欧元,比去年末增加了7600亿欧元,扩张了17%。

相比之下,2008年金融危机时,欧洲央行资产负债表规模也就扩张了5650亿元,且当时的利率为正利率,目前欧央行是早已实行多年的负利率。

日本央行。最新资产负债表规模为620万亿日元,相比去年末增加了47万亿日元,规模扩张了8.1%。

对比之下,2008年金融危机时,全年总资产规模也就增加了11万亿日元。值得注意的是,虽然日本央行此前一直实施量化宽松政策,但疫情期间的资产购买规模明显加大。

不止上述主要国家,全球范围内都掀起了降息潮,据不完全统计,2020年至今,全球已经有超过40个国家/地区宣布降息,降息次数超过60次。

简言之,全球范围内都在“放水”,流动性泛滥已成事实,美股也正是在美联储无限量QE的加持下走出了一波强力反弹,纳斯达克指数甚至逼近年内新高。

市场完全沉浸在流动性“盛宴”之中,完全无视高达14.7%的失业率,尽管这一失业率已经超过了美国历史上经济最惨的大萧条时期。

无视经济基本面,只要流动性足够,市场就能上涨——这,就是流动性的威力。

03管理预期—逆向投资的精髓

无论是基本面的好与坏,还是流动性的松与紧,都可以通过数据层面、微观观察等多方面因素得出判断,并不困难。

问题在于,本文的核心——逆向投资。如何在上述经济基本面变差和流动性泛滥的结论既定的情况下,辅助投资决策,找到市场的投资机会。

我们一起来推导。

1、危与机的转化:经济差是既定的,但变好也是一定的。(拉长时间,值得乐观)

无论中国,还是曾经的疫情中心美国,抑或是现在的“震中”拉美地区,疫情都是逐步得到控制的,这意味着,复工复产一定是渐进的,经济恢复也是一定的。

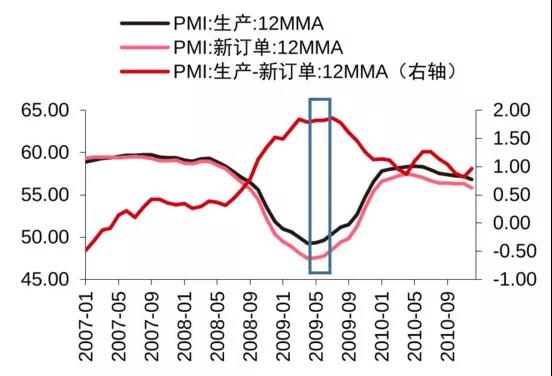

如下图所示,2008年金融危机后,生产复苏的速度其实更快。

图:金融危机过后,生产复苏速度更快

同样的,即便是这轮由疫情引发的全球经济衰退,也会过去,之后的复苏将更强力。

据IMF预测,2020年预计全球经济将萎缩3%,2021年将增长5.8%,细分国家/地区来看:

1)预计美国2020年GDP下滑5.9%,2021年增长4.7%;

2)预计欧元区2020年GDP下滑7.5%,2021年增长4.7%;

3)预计中国2020年GDP增长1.2%,2021年增长9.2%;

4)预计印度2020年GDP增长1.9%,2021年增长7.4%;

站在2020年看,是危机,延后到2021年看,则是强力危机,这就是危与机的转化。

2、总量与结构的对比:楼市VS股市。泛滥的流动性流向哪?(股市是优选项)

回到上文所说,美国、中国、欧元区、日本、英国、澳大利亚等经济体,无论发达国家还是新兴市场国家都在实行宽松的货币政策,全球范围内“大放水”已成定局。

总量上看,流动性宽松带来的天量货币投放,是创纪录的。

问题是,这些钱最终会流向哪?

如果像2008年国内“四万亿”一般,则大量资金会流向房地产市场,但目前这一预期显然不可能实现。

即便是疫情严重冲击经济的时候,部分地方政府尝试放松楼市调控的政策,都被叫停,2020年全国两会期间,政府工作报告再次重申:坚持房子是用来住的、不是用来炒的定位,因城施策,促进房地产市场平稳健康发展。

房住不炒,流向楼市的通道一定严格受限,实体经济回报率低,经营难度增大,资金也没有意愿大规模涌入。

剩下的,A股当前的估值水平居于全球低位,基金发行市场频频有爆款,货币宽松带来的大量流动性,涌入股市显然是合理推论。

事实上,海外流动性危机缓解后,外资一直在持续买入A股,也是这个逻辑。

经济不景气,但流动性大宽松,更多应看到市场机会,而不是一昧规避风险。

3、行业的差异:疫情冲击,有的复苏慢,有的复苏快。(基建+消费更具确定性)

退一步,即便经济受到疫情的冲击超出预期,是否所有的行业受到的冲击程度相同。

显然不是。

1)疫情之下,必须消费受冲击较小,且复苏更快。

以2008年金融危机为例,必须消费类受影响较小。背后逻辑也很好理解,经济下滑-收入下降-居民/政府减少消费。

减少的消费中,房子、汽车等大类消费可以延后,但吃穿一类的必选消费,减少的幅度小,且不明显,“民以食为天”这句话,显然是可以穿越经济周期的。

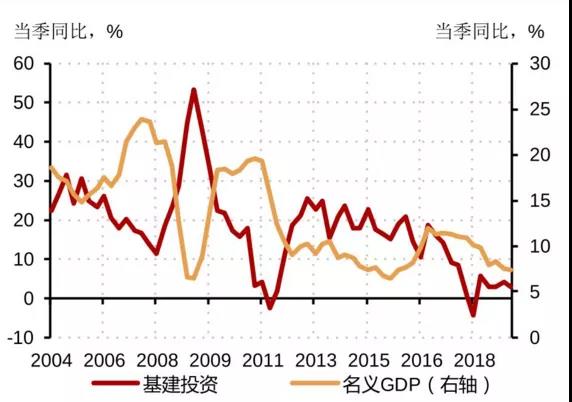

2)政府为应对危机,强刺激政策带动部分行业更快复苏。

一般而言,经济萧条或陷入衰退时,政府会出台相应的对冲政策,避免经济大幅下滑。

2020年疫情冲击经济后,各国纷纷出台了大规模的经济刺激计划,面向餐饮、旅游、基建等领域,这些得到政策扶持的行业/公司,复苏程度一定优先于其他行业。

以我国为例,但凡遇上经济困难,“地产+基建”是优先考虑的政策组合,而当前地产“房住不炒”的定位不动摇,基建的地位就更加重要。

图:历史上,基建一直是我国稳定经济的政策工具

实际上,政策也是这么执行的。2020年政府报告提到,全年将发行地方政府专项债券3.75万亿,远超去年2.15万亿的规模。

专项债投向方面,2019年投向基建的比例仅为25%,而2020年一季度发行的1.1万亿地方专项债中,投向基建的比例就高达85%;全年来看,投向基建的比例有望在50-60%,相比2019年,2020年专项债投向基建的资金将有1.34万亿-1.71万亿的增量。

基建对应的工程机械、水泥、建材等行业,更快的复苏,甚至全年高景气度,都是确定的。

此外,各地开展的发放消费券、购车补贴、取消限购等政策,也会推动相应的行业更快复苏。

政策+资金支持,则复苏快,反之,复苏更慢,这就是结构性的机会。

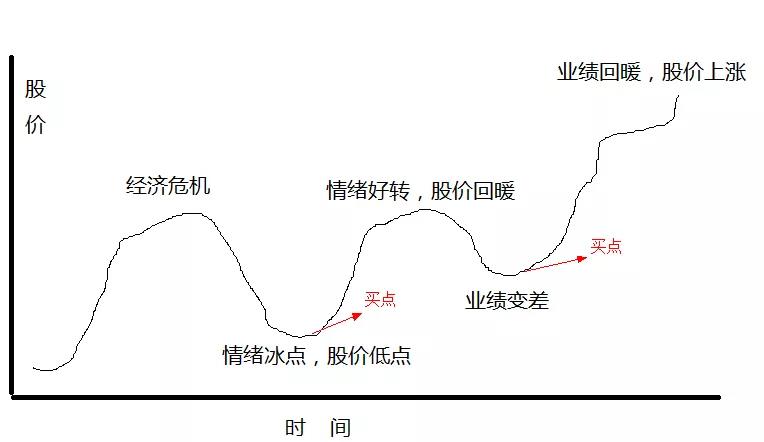

4、股价与业绩的时滞:危机模式下,股价跌于业绩之前,也涨于业绩之前。(买在黎明之前)

这个问题,涉及何时买入,是一个择时问题。

一般而言,业绩是股价的基础,业绩高成长往往带动股价大幅上涨,业绩大滑坡则对应着股价的不断下跌,这一现象在财报季尤其明显。

如每年的3、4月份,是上市公司一季报和年报的集中披露期,业绩爆雷(主要是增速下滑或大幅亏损)的公司往往大跌,而那些净利润大幅增长的个股,股价往往能掀起一轮上涨。

这里面的隐含路径是:业绩先兑现,股价后反应。

但,这是正常情况下的逻辑,当出现经济危机时,情况会有所变化。

经济危机发生后,市场先是集体性恐慌,大面积抛售股票,股价也达到低点,随后情绪修复,开始买入股票,股价上涨,经济也渐渐复苏,公司业绩有所恢复。

依照上述推导,在危机阶段,市场会出现两个买点:

1)一是危机刚出现时,市场情绪和股价先达到低点,此时业绩尚未变差,股价领先于业绩下跌,情绪冰点对应股价低点,第一次买点出现。随后恐慌情绪修复,股价上涨;

2)二是业绩变差得到验证后,虽然恐慌情绪已经过去,业绩的下滑依然会带动股价二次下跌,第二次买点出现,此后业绩不断恢复,股价随着业绩提升而上涨,直至超越危机之前。

这两个买点,一个对应情绪冰点、一个对应业绩真正变差的时点,都是悲观的预期,都是市场恐惧的时刻,也正是该贪婪的时刻。

无论是情绪极度悲观,抑或是公司业绩实质性衰退,当时敢买入的投资者,都需要极大的勇气和魄力,这也正是逆向投资的最难的地方,同时也是超额收益的重要来源。

最后,简单总结一下全文:

1、经济基本面与股市涨跌,并非是正相关,负相关也能带来投资机会。

2、千万不要低估流动性,尤其是经济差但流动性泛滥时,市场也能涨得很好。

3、危机模式下,反而提供了超额收益的机会——逆向投资。

4、逆向投资的几个思维推演:

1)以时间为轴线,危与机可以相互转化;

2)总量与结构的差异,流动性增多是量变,结构上,更有可能流向股市而不是楼市;

3)经济危机下,行业必然分化,有的复苏快,有的复苏慢,有的甚至维持高景气度;

4)股价与业绩的时滞,有时领先,有时落后,但都提供了逆向投资的好买点。