来源:姜超宏观债券研究

在疫情爆发之后,出现了一个非常矛盾的现象:一方面是各国物价纷纷回落,5月份日本CPI同比涨幅降至0,美国和欧元区降至0.1%,距离通缩均只有一步之遥。

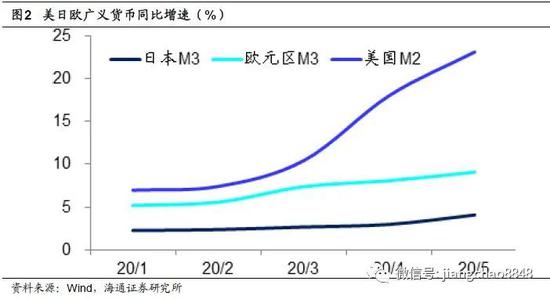

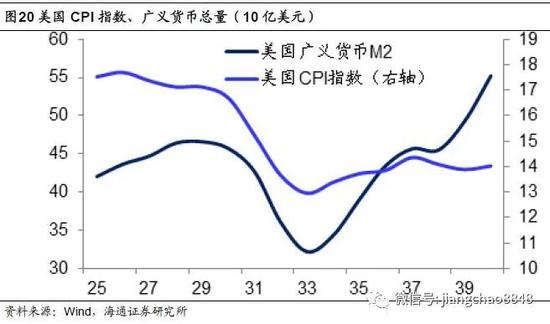

另一方面则是货币的大幅激增,美国5月份的广义货币M2增速升至23.1%,创下1944年以来新高;日本5月份广义货币M3增速升至4.1%,创下1999年以来新高;欧元区5月份广义货币M3增速升至9.1%,创下2009年以来的新高。

物价大幅回落叠加货币严重超发,到底未来全球会走向通胀还是通缩?

1. 全球日本化,长期或通缩?

有一种观点认为,目前全球正在走向日本化,包括人口老龄化、高债务、零利率等日本特有的现象正在向全球蔓延,因而未来全球通缩将不可避免。

人口老龄化。

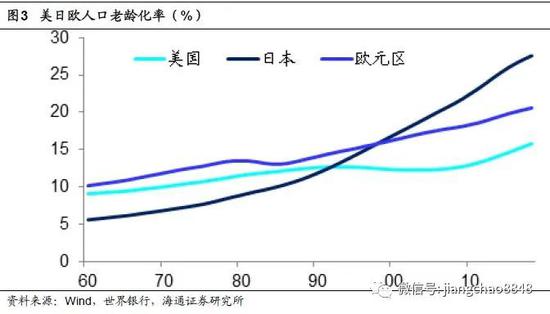

人是经济活动的主体,从理论上说,人口年龄的变化对消费会有很大的影响。年轻人的预期寿命较长,收入预期向上,其消费倾向也比较高;而老年人的预期寿命较短,收入预期向下,其消费倾向就比较弱。而日本之所以长期陷入通缩压力,或在于其人口的高度老龄化。

按照联合国的标准,65岁以上老年人口占比超过7%则为老龄化社会,超过14%则为超老龄化社会。根据世界银行的数据,截止2018年,日本的人口老龄化率为28%,排在全球第一名;西欧和美国的老龄化率也分别高达21%和16%,美日欧均已步入超老龄化社会。

因此,从老龄化的角度看,不排除未来欧元区和美国也会步日本的后程。

全球债务高企。

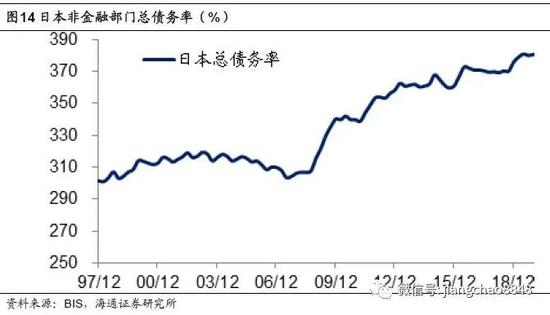

从微观上说,债务对经济行为也有巨大的影响,债务率越高,人的消费能力就越弱。而日本之所以长期陷入通缩,或与其巨额的债务率有关。

根据国际清算银行的统计,截止2019年,在全球主要的43个经济体中,日本的非金融部门总债务率为381%,仅次于卢森堡的416%而高居全球第二位。其中发达经济体的债务率水平普遍较高,欧元区达到262%,美国也有254%。

从所有报告经济体的平均数据来看,2001年时的全球总债务率仅为191%,到2008年末升至201%,到2019年末升至243%,创下历史新高。而今年由于疫情的原因,全球各国都出台了巨额财政刺激政策,这意味着全球债务率将再度大幅飙升,从而在债务率方面也向日本靠拢。

贫富差距扩大。

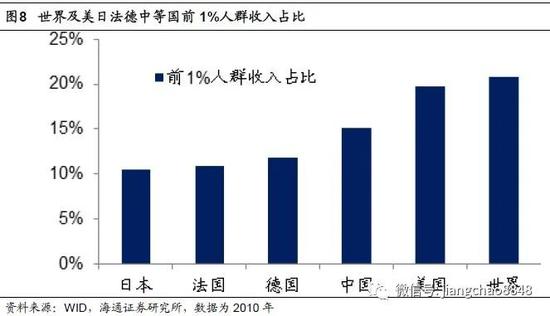

此外,收入和财富分配的结构对消费行为也有巨大的影响。如果富人占据的财富过多,则意味着穷人缺乏足够的收入和财富进行消费,也会产生通缩的压力。

根据世界不平等数据库,从1980年到2016年,全球收入前1%人群的收入份额从16%升至20%,排名前10%人群的收入份额从49%升至52%。也就是收入排前10%的人群占有了一半以上收入,而排名后50%人群的收入份额占比不到10%。

而收入不平等的扩大主要发生在亚洲、欧洲和北美。在这三个地区的过去30年,不仅收入排前10%的人群的收入份额持续扩大,而且收入排后50%的人群的收入份额持续萎缩。美国商务部的数据也证实了这一点,其统计的收入排前5%人群的收入份额从1980年的16.5%升至2018年的23.1%,而收入排后40%人群的收入份额从14.4%降至11.4%。

而在新冠疫情爆发之后,全球央行采取了激进的货币政策,货币普遍超发,流动性充裕使得股票、房产等资产价格纷纷上涨。而通常有钱人占据了多数资产,这也令市场担心全球贫富差距进一步扩大,从而加剧通缩的压力。

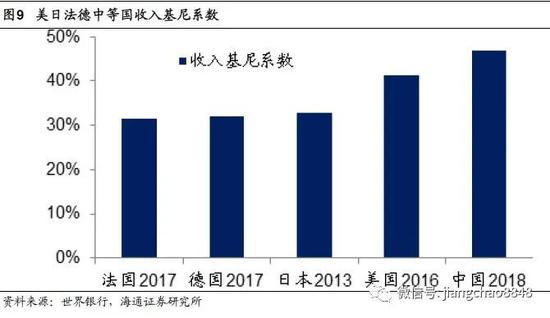

但令人意外的是,日本的贫富差距情况是发达国家中相对比较好的。同样根据世界不平等数据库,日本2010年时最富有1%人群占据的收入份额为10.4%,远低于全球平均的21%。

而世界银行的数据显示,日本2013年的基尼系数为32.9%,在全球165个有数据的经济体中排名最低的第43名,属于收入分配相对比较平均的经济体。

全球化与科技进步。

导致通缩压力的最后一个重要因素是供给效率的提升,这主要归功于持续的全球化与科技进步。

例如在过去40年中国加入全球贸易并成为全球制造工厂,中国占全球出口份额从1980年的不到1%上升到2019年的13%,中国廉价劳动力为全球提供了大量廉价的商品,从而为全球贡献了通缩的动力。而亚马逊等电商的崛起,使得生产商直接面对消费者,大规模的缩减了中间环节,这也帮助降低了消费物价。

在2019年PlosOne上发表的《科技进步、全球化和低通胀:美国的经验》一文中,发现过去20多年美国通胀水平的下降主要归功于全球化和科技进步。

在市场经济中,物价反映的是供求关系,供过于求时物价就有下行压力。上述老龄化、高债务率和贫富差距扩大等三大因素或导致需求不足,而科技进步或导致供给过剩,看上去全球通缩似乎不可避免。

但从真实的历史来看,这些对通缩的担忧虽然合理,但并不是事实。

2. 举债不受限,为何要紧缩?

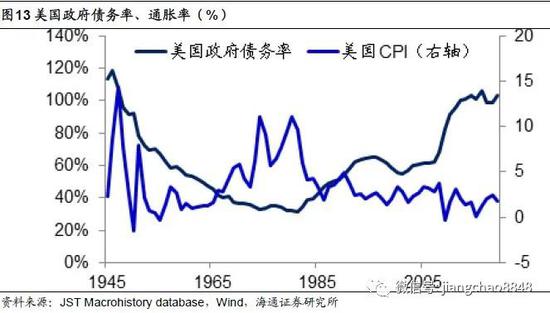

首先,高债务率并不一定导致通缩,这是在历史上曾经发生过事实。

二战高债务,以通胀收尾。

经过两次世界大战,主要参战国都累积了巨额的债务。例如在1946年时,美国政府债务率达到119%,英国政府债务率甚至高达270%,均为历史最高值,其中英国政府债务率甚至远高于当前日本政府债务率的218%。

但是在二战结束之后,全球并未走向通缩。在1946-1949年、1950年代、1960年代、1970年代这四个时间段,英国的平均通胀率分别为5.2%、4.7%、3.3%和12%,美国的平均通胀率分别为8.3%、1.8%、2.3%和6.9%,均没有发生通缩,反而是逐渐走向了高通胀。

债务有约束,才可能通缩。

为什么历史上的高债务率没有导致通缩?我们再仔细思考一下高债务导致通缩的逻辑,其中有一个关键的假设条件,就是高债务对居民的行为产生约束,在债务率见顶之后大家必须要节衣缩食、减少消费来还债。但在二战结束之后,经济重建带来了希望,因而虽然债务很高,但是大家并没有节衣缩食。

日本曾经在1999年到2012年之间陷入持续的通缩,或源于高债务率的短期约束。在1999年,日本非金融部门的总债务率达到314%,之后几年基本维持在这一水平附近,到2007年末甚至降至306%。期间居民和企业的债务率均在下降,因而高企的债务率或加剧了同期日本的通缩。

举债不受限,为何要紧缩?

但是在08年金融危机之后,日本的债务率又开始上升,到2019年末日本非金融部门总债务率已经升至381%,而其居民和企业债务率也在2015年左右重新回升。即便是在美国,2008年金融危机之后,其非金融部门债务率稳定在250%左右,也并没有下降,而且在今年由于抗疫的巨额财政刺激,其债务率必然会重新大幅上升。

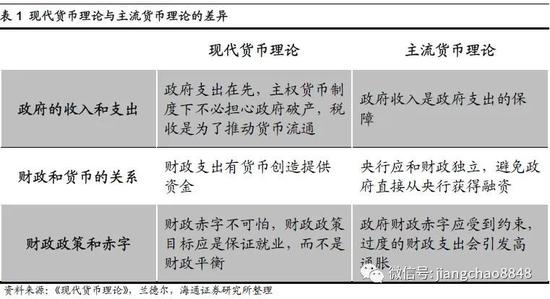

因此,现实的情况是,高债务未必是约束,债务率也不存在上限。传统的经济理论认为,政府举债必须有税收作为背书,政府必须量入为出,最终要保持财政收支平衡。然而现代货币理论认为,政府的举债是以主权背书的,由于主权政府在主权货币制度下不会破产,因而政府在主权货币下的举债并没有上限。

目前全球主要发达国家都在实施“财政赤字货币化”,其实是在实施“现代货币理论”的理念。以美国为例,其已经实施了4轮财政刺激,总规模达到2.9万亿美元,美国国会预算办公室预计其今年财政赤字总规模或达到3.7万亿美元,占其GDP的比例或接近20%。截至6月27日,美国已经新发行了3.1万亿美元的国债,而且其中大部分是被美联储买走了。

而无论美国、欧元区还是日本,其货币都有全球储备货币的属性,因而其用本币发行的巨额债务,其实是让全球一起买单。这反过来也意味着,美日欧有巨大的动力继续举债下去,来向全球收取铸币税。

试问如果举债不受限,那美国人为啥要节衣缩食呢,想花钱直接印美元就行了,又怎么会出现长期通缩呢?

3. 货币长期超发,通缩绝非常态。

大家担心的另外两个与需求有关的因素是老龄化与不平等化,其实也未必导致通缩。

重要的是收入增长,而非收入分布。

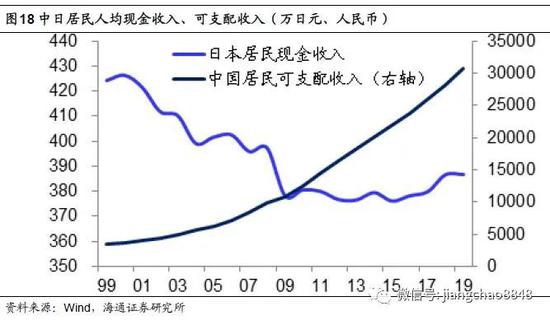

以不平等化为例,我们之前已经提到,无论是以最富有10%人群的收入占比、还是基尼系数来衡量,日本的不平等化程度都是很轻的。根据按照世界不平等数据库,从1980年到2010年,中国最富有10%人群的收入占比从27%升至42.6%,同期日本从32.7%升至41.6%。但同期中国的CPI均值是5.7%,远高于日本的1.1%,这说明日本的通缩并非是不平等所导致的。

原因在于,不平等衡量的是居民内部收入分配的结构,而不是居民收入的增速,但后者才是决定物价涨跌的关键。例如在过去40年的中国,虽然收入的不平等变大了,我们允许少数人先富起来,但是毕竟大家都变得更富了,只要所有人的收入还在增长,就可以增加消费,进而产生通胀。

但是在日本,其收入增长曾经长期停滞。从1999年到2012年,日本所有行业平均年收入从424万日元降至377万日元。如果所有人收入都在下滑,即便是收入分配再公平,又怎么会有通胀呢?

老龄化其实也是在讲收入分配问题,大家担心的是如果财富越来越多的被老年人占有,而老年人的消费倾向比较低,是不是必然会导致消费下行。

但在日本,从2013年到2019年,其老龄化率从24.6%升至28%,结果反而摆脱了通缩,产生了年均1%左右的通胀率。原因是虽然大家都变老了,但是所有人的收入都提高了,从2013年到2019年,其所有行业平均年收入从377万日元回升至387万日元,收入的重新增长使得通胀再度回归。

只要货币超发,通缩绝非常态。

因此,债务率、人口老龄化、收入不平等这些因素都不是需求的决定性因素,真正决定需求的最核心指标是货币增速。在现在经济中,所有的交易都需要有货币才能实现,因而货币总量才是最为核心的总需求指标。

在1929年-1933年,美国曾经发生过持续的通缩,原因在于货币总量发生了收缩,美国的广义货币萎缩了30%,直接导致同期的物价下跌了25%。

但就是在1933年,美国决定退出金本位,其背后的一个重要动力就是为了印钞来对付通缩。事实上,自从1930年代人类进入纸币时代之后,货币超发就成为了长期现象。从1930年代至今,美国、英国和日本的广义货币年均增速分别为7.4%、8%和14.1%,均远超过同期GDP增速的3.7%、2.5%和3.8%,这意味着货币超发已经持续了80多年。与此相应的是,过去80多年美国、英国、日本的通胀率均值分别为3.5%、5%和9.1%。

从1999年到2012年,日本的物价下跌了3.5%,部分原因也在于同期日本的广义货币几乎没有任何增长。

但是从2013年起,安倍政府开始实施所谓的“三支箭”,其核心就是用超级宽松的货币政策以及财政刺激来对付通缩,其结果是日本央行总资产从2012年的158万亿日元升至当前的650万亿日元,日本的广义货币总量从1136万亿日元升至1418万亿日元,其广义货币年均增速升至2.8%,今年5月甚至创下4.1%的21年新高,货币增速远超同期1%左右的GDP增速,正是货币超发使得日本通胀重新回归。

因此,日本2013年以后的经验证明,只要货币超发,债务率、收入不平等以及人口老龄化等因素都无法阻止通胀的回归。

4. 全球化放缓,科技进步变慢

全球化放缓。

过去40年,全球化的推进确实有助于增加全球的供应能力,降低物价水平。

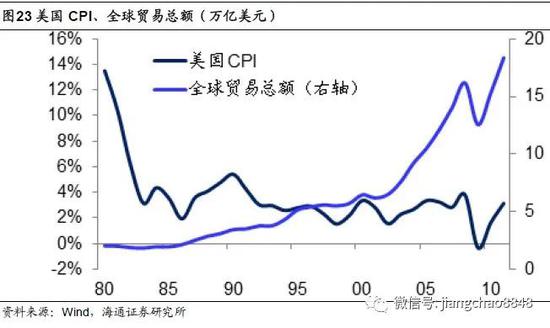

从世界贸易组织公布的全球贸易数据来看,从1980年到2011年,全球贸易总量从2万亿美元上升到18万亿美元,年均增长7.4%。同期中国的出口总额从180亿美元上升到1.9万亿美元,增长了100倍,年均增幅高达16.2%。

而从1980年到2011年,美国的年均CPI从13.6%降至2%,应该离不开中国出口的廉价商品的贡献。

但是在08年金融危机之后,全球化已经明显放缓,逆全球化的趋势开始出现。从2011年到2019年,全球贸易总量仅增长3%,几乎陷入了停滞。同期中国出口总额也仅增长31%,年均增幅降至3%。

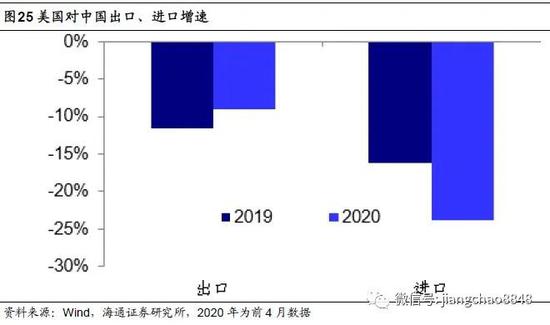

而从2018年开始,中美贸易摩擦的升温使得全球最大的两个贸易体之间的双边贸易大幅萎缩。根据美国商务部的统计,2019年美国对中国的出口下降了12%,从中国的进口下降了16%。而2020年前4个月美国对中国的出口下降了9%,从中国的进口下降了24%。

因此,随着全球化的放缓甚至逆转,理论上这一抑制通胀上行的因素正在消失。

科技进步变慢。

从长期看,科技进步会持续降低物价水平。例如美国的页岩油革命,极大的增加了原油的供给,使得油价上行受到抑制。再比如新能源汽车的出现,将用电能替代化石能源,也有助于降低油价。而互联网带来了通讯技术的革命,通过电商降低了产品的销售成本,也有助于降低物价。

但是自从工业革命之后,科技进步其实一直都在,但是物价的表现却并非是一直通缩,而是表现为通缩和通胀两个明显的分界。从1800年到1930年代,英美等国都是持续的通缩;而从1930年代至今,则是持续的通胀。因而真正导致通胀出现的原因不是科技进步,而是1930年代各国放弃了金本位,正式进入纸币印钞时代。

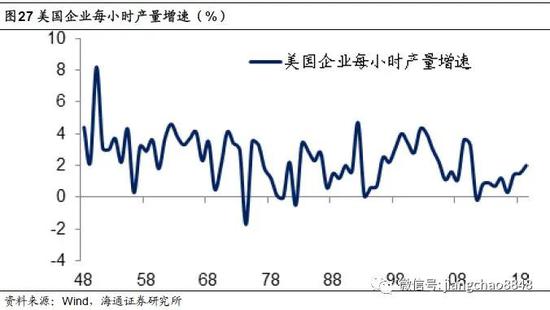

在美国,其劳工部定期公布生产力的统计指标,数据显示从1948年到2010年,美国企业的单位时间产量年均增长2.6%,但从2011年至今,其单位时间产量年均增速仅为1%,这意味着美国的科技进步正在放缓。

因此,如果说科技进步有助于降低物价,那么科技进步的放缓也意味着通胀压力的上升。

5. 涨价不分贵贱,尽量远离现金

资产泡沫与通胀同在。

还有一种观点认为,虽然全球货币超发,但由于资本市场等的存在,因而超发的货币会流向股市和房市产生资产泡沫,而不会流向实体经济,就不会产生通胀。

但这一观点同样不符合历史事实。我们曾经统计金本位与纸币时代的通胀与资产价格表现,发现这两者其实是休戚与共的。在金本位时期,货币不超发,长期都没有通胀,结果房价、股价长期几乎也都不涨,主要靠股息、租金等稳定回报来增值。

而在纸币时期,货币长期超发,通胀长期存在,而股价和房价也长期上涨。

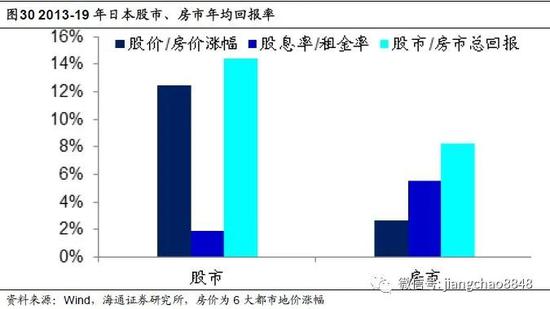

即便在日本,这个规律也是成立的。在日本泡沫经济破灭之后,其股市和房市持续下跌,物价也陷入通缩之中。而从2013年日本启动超级宽松的货币政策之后,其货币重新超发,通胀也再度回归,而同期的股市和房市也止跌上涨。

因此,在资产泡沫和通胀之间并不存在对立关系,货币超发之后,理论上所有的资产和商品价格都应该上涨,区别无非是涨多和涨少、或者是先涨和后涨的问题。理由其实非常简单,如果某一类商品价格涨幅长期低于全社会平均水平,其生产者就会逐渐退出,从而减少供应,使得价格重新上涨。

例如,我们印象中的钢铁等属于贱金属,黄金属于贵金属。但从1933年美国退出金本位到2019年,其PPI中的金属价格年均涨幅为3.6%,同期黄金年均涨幅为4.9%,黄金涨得更多,但其他工业金属价格也没有少涨多少。

再以奢侈品的茅台酒和猪肉价格为例,从2000年至今,53度飞天茅台出厂价从185元/瓶升至969元/瓶,年均涨幅为8.6%,而同期猪肉价格从9.7元/公斤升至43.4元/公斤,年均涨幅为7.8%,猪价涨幅和茅台酒出厂价格涨幅的差距并没有大家想象中的那么大。

泡沫重来,远离现金。

总结来说,我们认为市场担心的老龄化、贫富差距扩大、高债务等问题均无法解释2013年以后日本通胀的回归,唯一的解释就是超级量宽之下日本货币的再度超发。而全球贸易和美国生产力数据显示全球化和科技进步在放缓,其实也在推升通胀而非通缩。此外,历史数据显示通胀与资产泡沫往往共存,两者并不矛盾。

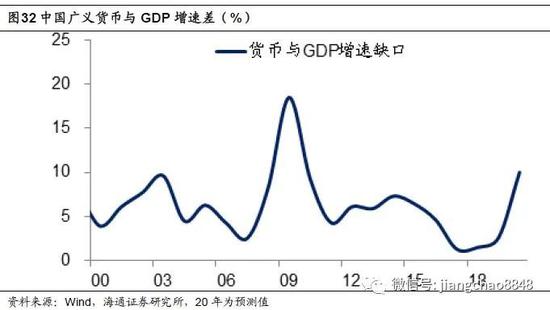

而在疫情之下,全球货币超发的趋势非常明确。目前美国的广义货币增速高达23%,而预计今年的GDP增速为-6%,货币超发了近30%。在中国,我们预计全年M2增速将升至13%,而GDP增速将降至3%,货币也将超发约10%。

如果货币超发的趋势不可避免,参照过去80多年纸币时代的经验,通胀必然会卷土重来,商品和黄金都会涨价,而股市和房市也会从中受益,因而要远离现金和低收益的固定收益类资产。