来源:苏宁金融研究院

天气无法预测,但季节可以感知。牛市初期感受不到很正常,但牛市走到这个阶段,从未来的基本面预期、政策扶持意图、无风险利率下行、市场成交量等信号来看,可以大胆做出判断——现在已经处于牛市中期。

当下处于牛市什么阶段?

从A股历史来看,牛市的启动需要具备三大条件:估值低、流动性宽松、政策面导向积极。

严格意义上讲,这轮牛市的起点是在2018年10月份,国家重要领导人在股市急速下跌、市场悲观预期弥漫之时连续发表重要讲话,给予资本市场“枢纽功能”的高定位,市场预期出现急剧反转。与此同时,无论从PE还是PB的角度看,市场的估值也达到了历史极低的水平。从熊市结束到牛市开启最直接的催化剂就是流动性宽松。

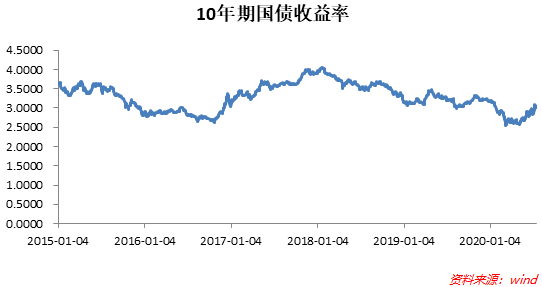

2019年初央行开始降准,其分别在2019年1月15日和1月25日下调0.5个百分点,以此为开端的货币宽松结束了2017年开始的去杠杆。流动性宽松的边际好转导致无风险利率下行,随着2月份公布的社融和新增贷款数据大幅超市场预期,牛市开始了第一浪的启动。

虽然2018年去杠杆、商誉减值等利空已经出尽,但是贸易摩擦与新冠疫情打断了牛市的节奏。2019下半年和2020上半年,市场都一直在消化两大利空带来的影响。终于,在2020年6月底,国内新冠疫情已经得到初步遏制,一季度GDP大幅下降之后,4/5/6月份经济数据持续边际改善,经济复苏的确定性得到资本市场的认可,央行货币政策继续宽松,暂时看不到任何加息的可能性,所以,牛市中期阶段开启了,也就是波浪理论中的第三浪——主升浪。

本轮牛市在上涨过程中也不乏各种质疑,其中最大的担忧来自对宏观经济的悲观预期,很多学者认为经济尚未企稳,不确定性依然很大,因此牛市的基本面并不扎实。从理论上来说,这种说法没错,如果把股市当成经济的晴雨表,的确目前不具备牛市的坚实基础。然而,教科书上的理论终究过于理想化,事实是,在绝大多数时候,GDP增速与股市之间相关性非常弱,弱到你基本找不出像样的规律,不仅仅是A股与经济相关性弱,美国股市也是一样。

1966-1981年,美国经济以年均9.6%的速度增长,股市却在下跌;1982-1999年,美国经济以年均6.2%的速度增长,股市却以15.4%的速度上涨。在过去100年间,在美国股市疲软的熊市期间,经济增长实际上反倒更为强劲。

所以,真相是,股市涨跌与经济走势相关性弱,与货币政策的相关性更大。经济高速增长期间,通胀预期叠加经济过热,央行会收紧流动性,出台加息等措施来进行调节;而在经济疲软阶段,央行货币宽松,出台降准降息等政策来促进经济发展。因此,央行对于经济的逆周期调节政策会导致货币政策的松紧与经济走势经常是相反的,而货币政策的松紧会直接导致无风险利率的变化。

在股票定价模型中:P=E/(R1+R2)。其中,P代表股票价格,E代表企业盈利,R1代表无风险利率,R2代表风险偏好。我们可以看到与经济走势相关的企业盈利E在分子端,与货币政策相关的无风险利率R1在分母端,与投资者结构、监管政策、外部事件冲击等因素相关的风险偏好R2也在分母端。

在实际情况中,分母端的变化影响要远远大于分子端的变化影响。举个例子,假设分母端不变,分子端E增长6.7%,那么最终P的涨幅就是6.7%;假设分子端不变,分母端从8%下降至5%,那么最终P的变化是从12.5E增长至20E,涨幅60%。所以说,经济学家关注的与宏观经济相关的企业盈利增长不是不重要,只是对最终P的变化影响权重太小了。毕竟国家不是公司,无法实现年化30%的盈利增长,中国作为世界发展最快的国家,GDP增速多数也仅仅在6%-10%的区间,这点增长对于大盘的拉动作用实在有限。

A股分母端的变化导致的影响非常大,远远超过分子端的影响。

投资者结构方面,A股投资者以散户为主,有统计表示散户贡献交易量的80%,散户的风险偏好变化非常大,要么一拥而上,要么一哄而散,即使散户通过公募基金方式来投资股市,大部分也是追涨杀跌,无法做到定投或者长期持有,而我国公募基金又有最低仓位限制,这就导致了本是机构投资者的公募基金在择时上被散户绑架,风险偏好跟着散户走,于是A股经常呈现暴涨暴跌的现象也并不奇怪。

很多机构投资者对宏观经济走势研究并不痴迷,而是投入很大精力研究货币政策、监管政策的走向和市场情绪的变化,也是这个道理。

因此本轮牛市最值得我们关注的是货币政策走向、监管政策意图与市场情绪变化,货币政策走向与监管政策意图决定了牛市过程可以走多久,市场情绪变化决定了什么时候该逃顶。我认为,从目前阶段来看,市场仍处于牛市的中期,无需恐慌,调整就是买入机会,历史上牛市中的每一次大阴线都是加仓点。

如何把握接下来的牛市?

历史不会重复,却总是押着相似的韵脚。虽然市场并不会简单复制,但是在变化中寻找不变的规律可以为我们带来一定的借鉴意义。

要把握好一轮牛市,就一定要找到牛市的主线。回顾过去两轮大牛市,市场一定会有至少一个主线板块。2005-2007年的牛市主线是有色、煤炭、地产等实体经济叠加人民币升值带来的资产重估;2013-2015年牛市主线是政府倡导的一带一路与移动互联网。

而本次牛市的主线是什么?市场目前尚未达成共识,但是在我看来,主线已经非常清晰,就是券商+科技,结合本轮牛市发生的时代大背景——中美贸易摩擦与大国博弈,中国利用资本市场支持科创企业发展,完成新时代的弯道超车。历史走到这一步,已没有回头路。

从2018年11月总书记宣布在上交所开通科创板、实行注册制开始,最高层就已经为这一轮牛市的主线定下基调。从2019年开始,以5G、半导体、芯片等代表一个国家核心科技实力的板块开始了率先的牛市行情。5G新技术发展成熟后将会极大的提升产业互联网的可能性,将会大幅度提升各个行业的生产效率;半导体、芯片的发展关乎国家未来与安全,只有大幅发展才能真正摆脱国家核心科技受制于人的局面。

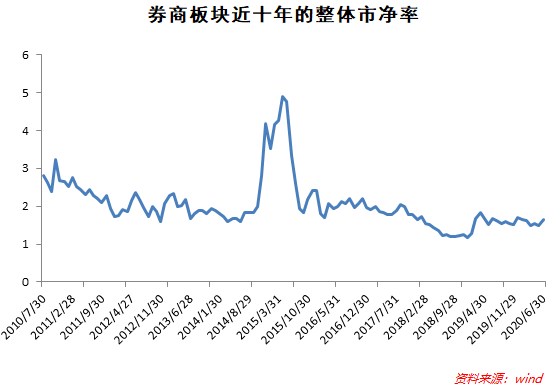

目前看来,牛市的科技主线的逻辑已经得到市场的认可,甚至某些板块已经出现泡沫。而牛市另一条主线——券商,市场还未真正认可,显然还处于被低估阶段,这是很大的机会。资本市场大改革,目的就是扶持中国科技企业的大发展,完成经济转型。注册制的改革、股市基础制度的完善都会成为资本市场改革主要任务,而凡是大改革,必定有大机会。

前证监会主席肖钢表示,党中央从来没有如此的重视资本市场。而近2年高层对资本市场的一系列表态已经非常明显的表示出了前所未有的重视。包括最近中信证券和中信建投的合并打造航母级券商的传闻,我认为可能性极大。之所以股东辟谣,是因为方案目前还没有确定,没有定的事儿,当然要辟谣,等到事情尘埃落定了,自然会发公告。无论最终是不是这两家合并,做强做大券商,进行资本市场改革,为科技企业发展融资服务,这是时代的任务。

有质疑者说,券商行业业务同质化,竞争格局很差。确实如此,但这并不是目前的主要矛盾,先把行业蛋糕做大,再谈竞争的问题。注册制、T+0、权益类资产在居民财富中占比提升、行业的收购兼并,这些变化有些正在发生,有些还未发生,但可以确定的是,在资本市场大改革中都是未来几年必定要发生的。毫无疑问,券商将充分受益资本市场改革红利。尽管近一段时间,券商板块已经对改革预期和牛市预期做出一定反应,但目前依然处于被低估的状态。

既然认定了目前是牛市的前中期阶段,也说了我看好的主线板块。那么对于普通投资者,如何把握这轮牛市呢?

需要特别注意的有三点:

第一,注册制背景下,以前牛市那种垃圾股鸡犬升天的情况可能不会发生了,壳价值为零,最推荐的方式是通过公募基金参与牛市。

第二,千万不要做倒金字塔投资。牛市前中期一般都是在犹豫与质疑中上涨,这个时候很多人仓位并不重,都是轻仓试试看的心态,等到自己试试看的账户涨幅巨大时才开始认同牛市,然后追加更多的资金投入,结果最重的仓位买在了最顶部。

第三,不要随便下车。很多人喜欢猜顶,喜欢频繁择时,这是牛市的大忌。但是话说回来,总归要有一个卖点的,那什么时候卖呢?从过去两轮牛市的运行规律来看,市场从启动到结束至少有两次比较大的分歧,也就是说当出现过两次指数调整震荡的情况,然后继续上涨,那么第三次暴跌时候,你可以离场了。还有一种情况就是资金面的逆转,比如2013-2015的杠杆资金遇到强监管,那么资金推动的牛市就会很快结束。

钟摆一旦开始从低估摆向泡沫,就不会突然停止,过程可能很复杂,但终点是泡沫的结局不会变,趁着现在还没有出现泡沫的时候大胆参与就是我们最好的选择。