在二零二零年,疫情下很多民营企业经营不善,房地产一直在调控加码,城投应该说是整个信用债里可靠最闪亮的那道光。我们总结了投资者最想知道的几个问题,和一些非常值得一看的内容!

哪里的城投还可以搞一搞?

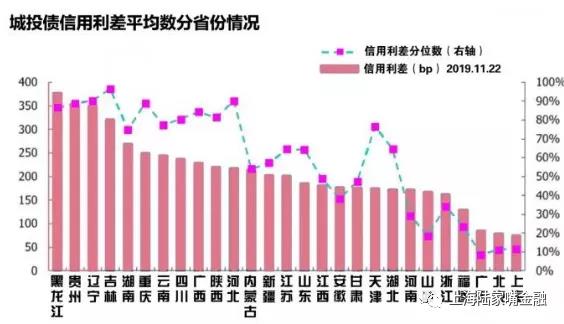

从宏观上来看整个城投的平均利较低,现在暂时处于较低历史分位数。在安全可靠的情况下,我们要挑选收益率较为可观的产品,可能需要把各省的利差从高到低排,越高的被挤压的空间越大。但是让我们跳出来想,利差比较高位的省份,大多市场之前态度比较规避。那我们到底如何去选呢?

两个原则:一是看对方的偿债能力,可救急绝不可就穷。二是看对方的偿债意识,当地政府态度什么样的,对债务是否重视。

湖南和贵州,这两个地方政府对债务重视程度都加强了不少。湖南省去年成为网红省份,原因就是一些地级市发文,他们切割地方政府和城投的关系,城投信仰变得很弱,从而出现了再融资的负反馈。还有一些高债务的地区,例如湘潭,他的偿还压力是非常大的。去年七月的国常会,放松了城投的周期,省政府对债务的态度也有了360度的大转弯,十分积极想方设法的协调湘潭的债务到期问题,保证湘潭今年的债务得到偿还。我们再看贵州省,政府对债务态度的也同样在改变,今年11月,副省长带队在上海交易所和投资者展开交流,公开表态请大家放心,贵州省的公开债务会按时按量兑付。

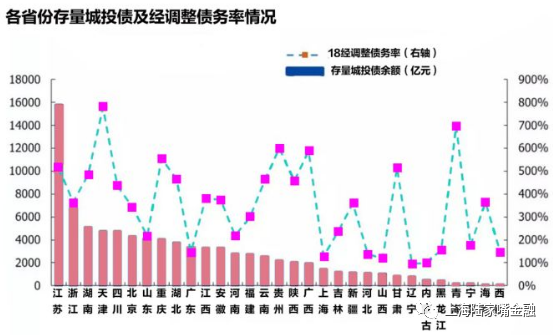

在各个省份都加强了偿还意愿时候,我们还需要看各省的偿还能力。纠正一个误区,就是并非债务率高的省份,他的债能力不足。拿经调整债务率来说,来看一下该地级市的发债城投有息债务/一般预算收入,这个是存量的概念,假如债务集中在一年到期。但更多的情况下来说,债务大多是分散到未来五至六年到期,这时候存量指标的指导意义在下降。因为而我们更关注债务到期的集中程度,一百亿的债务,分散在十年,和集中到两年,这样风险相差是很大的。

一定要谨记“可救急绝不可就穷”的原则,这句话的本质就是投资的这个地方要有十分有潜力的产业。目前该地区地区的偿债暂时困难,可能是因为整体经济周期是向下的,但是等到经济回暖时,这些产业也会恢复发展,甚至会有大踏步的飞跃。我们应该尽量避免下沉到原本就缺少支柱产业的地区。

未来的城投该怎么玩?

未来城投依然是个可靠的产品,因为它不仅周期宽松,而且是强周强品种,周期身后是政策,而政策又是在变化。城投的政策周期,和政策的经济周期是完全相反的。

说白了,当经济形式大好时,城投可能越会面临很多规范发展的政策,在二零一四年的《关于加强地方政府性债务管理的意见》,2016年的《关于印发地方政府性债务风险应急处置预案的通知》。这些内容的关键是尽可能的划分城投和地方政府的关系,因为少了一些政府的金子招牌,城投的融资变得十分有难度。债务天然靠滚动,在滚续变难的时候,市场的反馈是不容乐观的。反之经济不乐观的时候,地方政府的首要任务就是稳定经济,对城投的政策,也会因为基建方面的需要而得到松绑,经济形势越不乐观城投的重要性就会更加明显的体现出来,再融资渠道也会通畅不少。

未来城投是什么样的,最终取决于我们如何判断经济周期。未来几年经济形势大概率还是有下行压力,基础建设仍是稳定经济最重要的武器。虽然在当前有一些隐性债务不能新增的限制,但是城投存量债务的借新还旧,已经由于《关于防范化解融资平台公司到期存量地方政府隐性债务风险的意见》的发布后顺畅不少。很多银行积极开展隐性债务置换,这个情况我们认为未来还会持续,直到经济没有真的春暖花开之前,发生逆转的概论都是比较小的。但值得一提的是,城投是强周期产品,尽可能的对久期进行控制,保证在退潮的时候,我们不能光着屁股游泳。

富地区的弱城投,还是穷地区的好城投?

任何事情都不是绝对的,但必须二选一的话,我们还是希望投资者可以选择富地区的弱城投。大多机构投城投最担心的是什么?是负面事件,因为负面事件会带来的估值较大的波动。从这个角度来看,富地区参与融资市场的时间比较长,存量债的规模大,而这些地区他们对债券市场的认识往往也更为深刻,万一出了负面事件,解决问题的成本也更高。综上所述,这些地区出现负面事件的可能性比较小,往往会给人一个满意的回复。

但如果不考虑估值的浮动,其实二者的相差不大,抛开这些,那么选择的核心就是价格合适,控制久期的情况下,还是选择收益较为客观的那一款。

在哪投的风险比较大?

判断风险大小的核心是判断这个地方在融资市场的是否有着很强的求生欲。

“求生欲”可分为两个方面,一方面我们来看未来,也就这个地区对发展经济的诉求,因为这直接关系着债务市场新增融资的意愿强不强。例如一些落后地区,他们有着共同的特性,存量债的规模比较小,经济实力不行。当地的经济形势较弱是现状,但未来如果当地的政府发展意愿依然是比较弱,那政府可能还是不重视债券市场等融资工具。一些负面事件出现的概率就会加大,一旦回应又不及时,债券市场估值的波动就会有一个不小的波动。

另一方面是过去的维度,如果这个地区的存量债规模较大,债务滚续压力比较强。从成本收益角度来看,如果要出现负面或风险事件,需要付出很高的成本,成本和收益不能匹配,拿江苏来说,它的存量债券规模就有将近一万六千亿,有息债务规模更高,所以他必须重视自己在融资市场的形象,不然上千亿债务的面临借新还旧,会面临再融资成本的难度加大。

银行隐性债务置换进展如何?

很多地区都在积极推进银行隐性债务置换,其实很早之前,就已经有地区开展了银行隐性债务置换,但往往都比较难落地。在政府推出新政之后,银行隐性债务置换推进加快不少、落地数量也是与日倍增。那么如何落地呢?首先银行方面要先确认,这笔债务需要纳入了财政的隐性债务系统,置换之后的债务仍然属于隐性债务。银行新发放的置换贷款期限会被拉长,成本就会降低,增信措施不能弱于原有的债务。每一家银行风控严格程度是各不相同的,部分只能置换银行的贷款,还有部分银行的债券、贷款、非标都能置换,还有的只能对本行贷款进行展期,有一些银行还可以置换他行贷款。

银行在做隐性债务置换时,会看三个方面:挑选平台、区域、具体债务,也不是纳入隐性债务系统的都愿意进行置换。银行在做的时候,会根据内控的要求来进行挑选,大多会优先选择经济财政相对较强而平台资质又比较好的地区、债务会比较清晰,且有一定抵质押增信措施的债务进行置换。

城投平台看什么?

城投平台的关键之处是确认它和地方政府关系的紧密程度。从两方面来看,一方面是看它的出身,是否根正苗红。在产投平台最初的时候,主要还是承受着当地基建等职能,随着业务越来越大,才慢慢往偏产业投资,这算是根正苗红型。另一方面看是否有当地的招商引资职能。产投的根本目的,是在吸引有潜力优秀的企业在当地办厂,这一类产投中,大多有当地政府的产投基金,这样做可以帮助地方政府更好的招商引资,它们中间的关系也变得密切起来。

一些跟政府没有联系的平台,真的没必要有太多的信仰成分,拿普通的国企思维去分析每个业务的盈利能力和现金流,这样可能更为稳妥。国企并不是稳赚不赔,它的违约我们经常见到,界定很模糊的平台发生风险,未必能得到救助。

城投对外担保怎么看?

如何理解对外担保,我们最好有一个体系的概念,里面的重点就是判断被担保企业是否同属一个系统。城投的对外担保,大体可分三类,城投对民企的担保,城投对城投的担保和城投对国企的担保。

1、城投给民企的担保

这种情况大多不是一个体系,市场上也是比较规避的此种情况。这类情况的关键是判断该民企的的系统,首先观察他的情况是否属于“救急不救穷”。

2、城投对城投的担保

同省层级相对较低的城投担保,应该算是同一个体系,捆绑的是一个地级市、一个省份的整体实力,那就不算额外增加的风险。对外省城进行投担保,这种情况极为少见。这种情况就要判断,被担保地区的债务和财力是怎样的。

3、城投对国企的担保

需要判断国企的系统是否重要,属不属于当地主导产业中的主要企业。用山西举例,当地城投对山西七大煤企进行担保,也可算作在一个体系,因为煤企是山西的中坚力量,他的好坏直接关系到当地的财政实力,这种担保也不会增加额外的风险。但如果是给当地的非核心国企,就可能是不同的体系,那就要关注它的担保动态。

如何看城投市场化转型?

因为城投市场化转型的的难度在于方向比较少,所以那些我们不大力寻求转型的城投相对更加的稳定。近些年城投一直渴望市场转型,但适合城投的转型方向真的比较少。城投现在转型的方向大多为建筑工程、金融、房地产、产业投资等。按照风险排序,小贷和担保风险比较高,房地产、建筑方面就显得比较稳一些。那种主要做基础设施代建、土地开发整理等业务的传统城投,与政府的关系会更紧密,信仰更强。

城投未来趋势?

分化,他们大致分为四类,第一类被保留,第二类被则会整合,但他的信仰仍在,第三类会逐步转型,第四类他们最终走向违约,同时也脱离了城投体系。现在各个地区的城投都在被整合,重要的平台被保留,一些小的、边缘化的平台,大概率会被整合。再者说一些平台正在积极进行市场化转型,他的平台内部的隐性债务也并不多。现在这一轮银行隐性债务置换会加快这一分化过程,一方面银行置换债务的必要是归属于隐性债务,不过银行的行为也会有偏市场化,对小的、边缘化的平台债务置换可能也并没有太大的兴趣,所以越来越多的资源都在向大平台靠拢。