来源:海外掘金

一

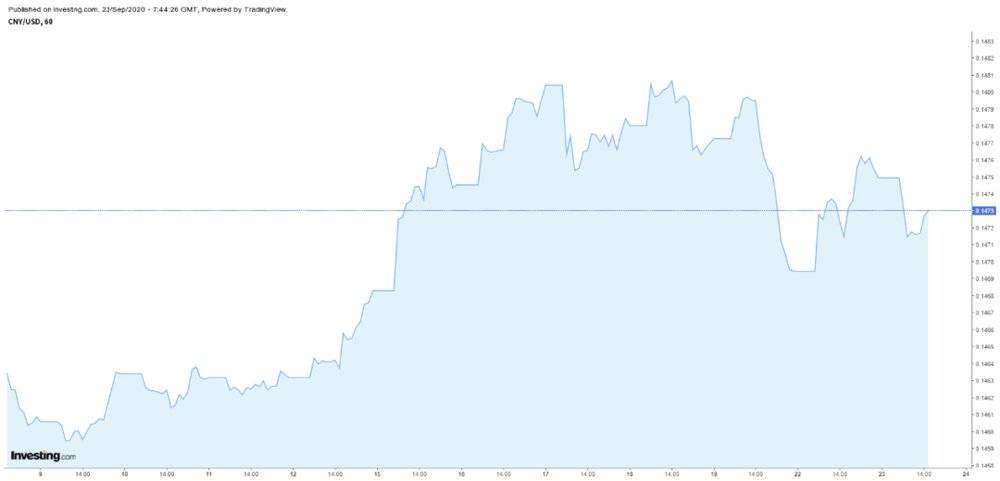

连续升值接近三个月的人民币汇率,突然进入了震荡区间,打了不少人一个措手不及。

从5月27日下探到年内低点7.1765之后,人民币对美元突然急转向上,气势如虹。7月9日升破7.0大关,8月26日升破6.9,9月15日继续突破6.8关口,9月17日早盘一度冲高至6.75关口,创2019年5月以来的新高。

但就在上周五,强势的人民币突然意外下跌。

在这四个交易日里,人民币上蹿下跳,一度跌破6.8关口,从高点到低点变动超过500个基点。人民币中间价也跌到了一周低点,且弱于市场预期。

所以我们一直强调,汇率是这个星球上最复杂的事物之一,就算是短炒玩家,也不见得每次都能押注成功。更别提断言人民币能够进入长期升值或者贬值区间了,那都是有风险的发言。

然而,如果我们把时间周期拉得足够长,汇率走势确实会出现一定的规律。

这背后依靠的,就是闪耀的购买力平价理论(purchasing power parity, PPP)。

二

汇率不等于购买力,但长期来看会逐渐接近购买力平价。

我们知道,在中国5000人民币月工资和在美国3000美元月工资的生活,一定是差异巨大的,因为两种货币的购买力不相等。

拿你们最熟悉的麦当劳巨无霸来说,在中国要卖22人民币,在美国则是6美刀一个,那么100人民币和100美元,分别能在中国买4.5个和在美国买16.7个巨无霸。

从这个小例子能明显看出,人民币的购买力是比不上美元的。

如果把其他上百万种商品和劳务的价格都做一次上面这样的比较,就能得出大致的两国货币购买力。

根据“一价法则”(the law of one price),两国货币购买力应当是一比一的,但现实中有着贸易、政治、政府等各种干预因素,所以就像刚才的例子一样,购买力之间是有差异的。

再拿这个差异去跟汇率作比较,高了就说这个货币对于基准货币被低估了,反之就是被高估了。

三

那么问题就来了,人民币的购买力怎么样呢?

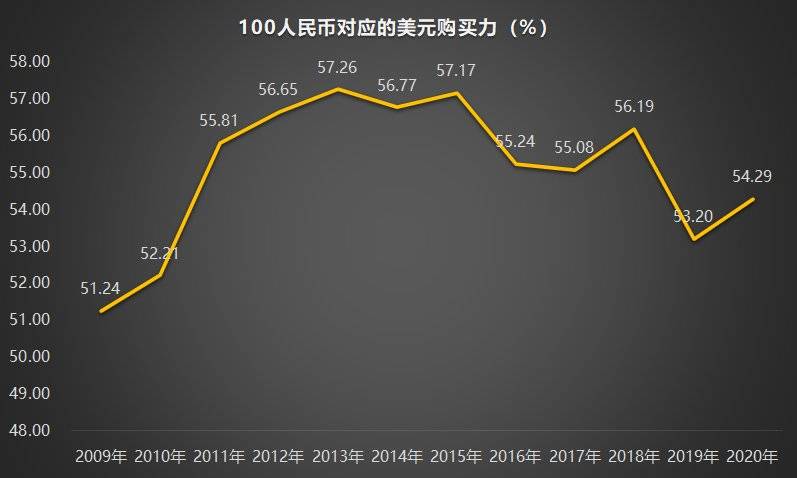

先上结论,纵向来看,过去十年人民币购买力先升后降,最近五年的购买力比前五年下了一个台阶。

横向来看,人民币在全球的购买力只能算得上中等一般,你能在很多国家享受到当土豪的快感,但也会在很多国家感受到啥也买不起的窘境。

怎么观察呢?我介绍两个指标。

一个是实际有效汇率。它是指外国商品和劳务在本国的价格,也就是用本币能买到多少外国商品和劳务。这个数据每个月由国际清算银行公布,纳入了通胀因素,能够较好反映货币的购买力。

另一个是根据购买力平价理论而设计出来的各种指数,比如最著名的“巨无霸指数”,由《经济学人》在1986年设立。

海外掘金在“巨无霸指数”的基础上,精选了23个中国人最熟悉和常去的国家和地区,加上中国大陆,重新做了一个榜单。

咳咳,我解释一下,因为购买力跟汇率不同,要理解起来确实不容易。这张图里面的比例,指的是在当地,每100人民币的购买力,是当地货币的购买力的百分之几。

比如榜单末尾的美国,比例是54%,也就是说,100人民币在中国的购买力,相当于28美元在美国的购买力。

这个时候,一些杠精就会急着跑出来说,汇率不是一比七吗,为什么不是7倍?

我一直强调,汇率不等于购买力。而且像美元这种情况,不管是两倍还是七倍,都是美元的价值被严重高估了。美元应该贬值,或者人民币应该升值,才能回到“一价法则”的要求。这个过程,就是我在开头说的,只要把时间周期拉得足够长,汇率会逐渐接近购买力平价。

四

让我们再回到这张图。

如果这个倍数超过了人民币的基准100%,比如说南非的167%,那么就是说人民币的价值在南非是被高估的,就是更“值钱”;反过来,低于100%的,就是被低估,更“不值钱”。

一般来说,经济水平越高的国家和地区,100人民币的购买力就越弱,相反则更强。

所以,如果你想享受当土豪的快感,这份榜单的前十,比如南非、俄罗斯、土耳其、墨西哥、马来西亚之类,就能满足你的愿望。到这些地方尽情买买买吧,你总归是赚的。

相反,如果你到这份榜单的倒数国家和地区,其实就是欧洲、北美和澳洲地区去旅游的时候,就得好好做一下预算,掂量掂量自己的钱包,查一查当地的物价,心中有数。

再往大了讲,海外投资也是相似的道理。

6月到现在,人民币连续三个月升值,主要还是中国经济复苏、美元指数下跌、中美利差吸引套利等短期影响因素。

还记得我刚才提到的人民币购买力历史走势吗?长期来看,人民币实际上是在不断贬值的,无论对内还是对外。

基于这一点,以及未来长期的宽松预期,你应该多做行动,把鸡蛋放在不同的篮子里,多配置一点外币资产,来对冲持有单一货币资产的风险。

比如说,去配置一些刚才那份榜单的末尾,也就是购买力比人民币更强的国家的资产,就是等于再给自己的总资产上保险。它们有自己国家的经济实力在背后撑腰,通货膨胀与贸易赤字相对稳定,货币整体的表现也会更平稳。

这也是海外掘金一直强调的,在当下这种极其不明朗的局势下,各位投资人要考虑的不是投资,而是如何配置我们个人的资产,如何去做到自己风险的隔离,如何去做一些避险的动作。

也是基于上述考虑,我在做这份榜单的时候故意多做了一步。

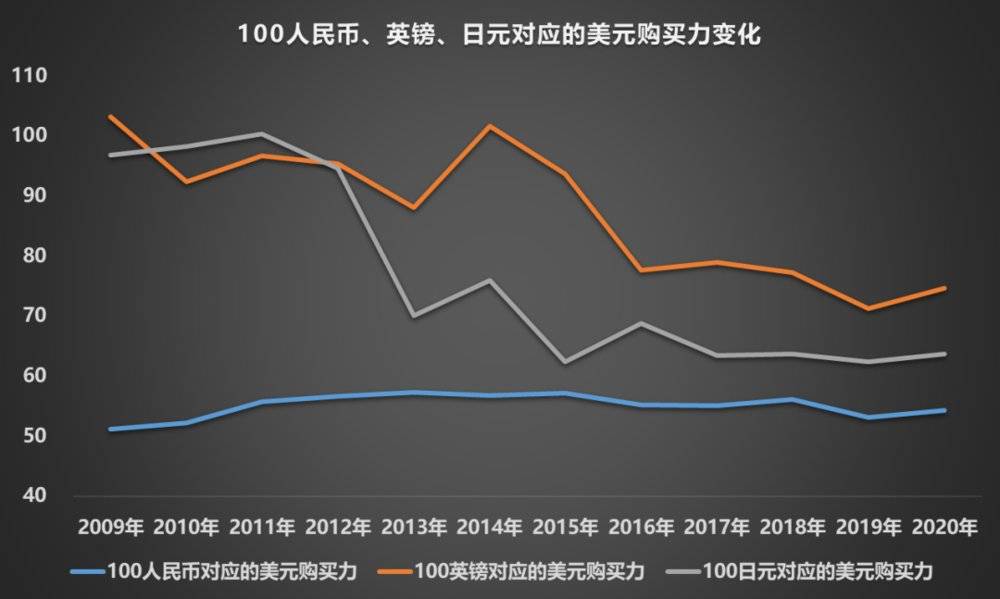

我把英镑与日元和美元之间的购买力平价历史走势也做了出来,跟人民币作对比。

结果发现,过去十年英镑和日元的购买力都高于人民币,都比人民币更“值钱”。

最近表现出来的人民币外升内贬趋势,如果基于长期贬值来考虑,反而是我们去做配置的好机会,因为相对来说别国资产的价格变得更便宜了。