来源:苏宁金融研究院

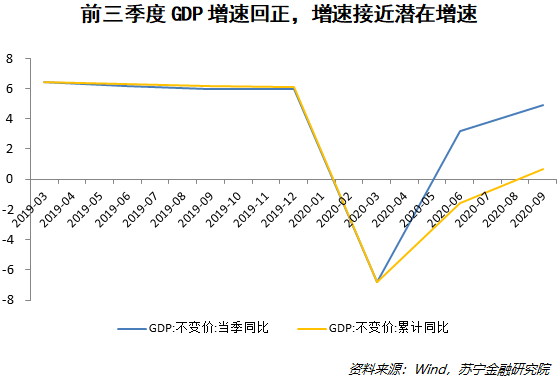

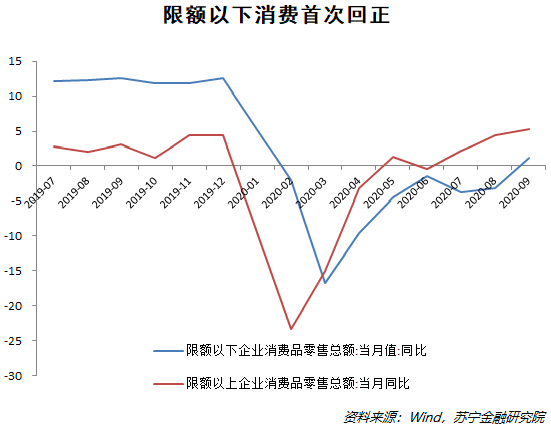

中国成为全球唯一一个走出“V”型复苏的主要经济体。三季度GDP当季同比4.9%,累计同比0.7%,符合预期。经济增速逐渐接近潜在增速的同时,结构性分化的问题有所缓解:工业部门持续繁荣,9月工业增加值同比6.9%,继续高增;9月社零总额同比3.3%,也超预期;更为重要的是,限额以下的终端消费当月同比首次转正,达到1.2%。

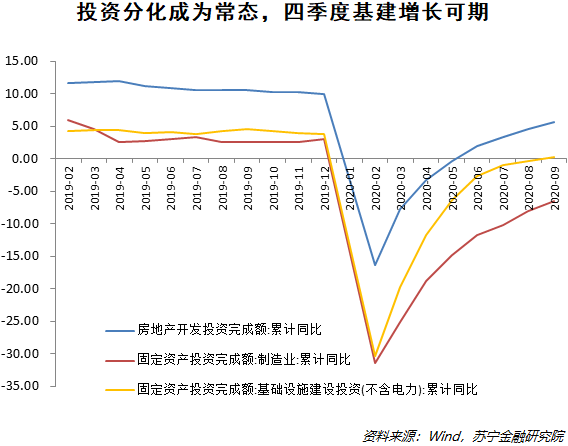

投资方面,房地产投资继续引领增长,9月累计同比达到5.6%,比上月提高1个百分点,背后是9月房地产销售较为繁荣,投资资金来源较为充裕;基建(不含电力)累计同比年内首次转正,达到0.2%,背后是天气、财政存款等干扰因素的弱化,基建项目启动加快;制造业投资累计同比下降6.5%,比8月降幅收窄1.6个百分点,需要指出的是,制造业投资在较为宽松的信贷政策以及地产带动的需求回升两个因素推动下,依然相对较慢,反映了企业对未来经济复苏不确定性的担忧。

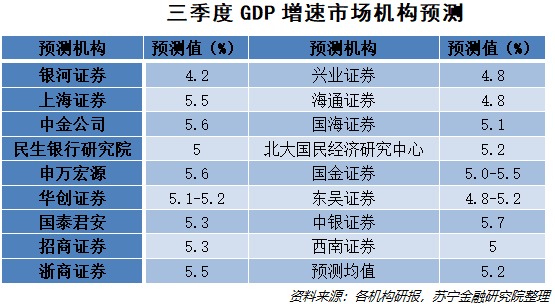

GDP实际值低于预测值?

关于三季度GDP增速,有人认为实际值低于市场预期。但我们认为,市场预测存在较大分歧,但还是有一部分市场机构做出了比较准确的5%左右的预测,实际值与其中的很多机构的预测是相符的。

市场预测存在分歧的原因,主要是对经济复苏过程中结构性分化问题的缓解程度的把握不一致。工业部门维持了较长时间的持续复苏,略超预期——9月工业增加值同比增长6.9%,超过2019年水平,建筑业、金融业、房地产业保持较高景气度。但是,制造业投资、终端消费仍然并未完全恢复,比较明显地拖累了经济整体增长的节奏,这也是导致各机构的预测普遍较实际值偏高的重要原因。

经济持续恢复的驱动力

经济继续恢复的主要驱动因素有三个:

一是在固定资产投资方面,房地产和基建投资复苏较快,有效支撑了较长产业链上的需求复苏。

二是在消费方面,限额以上(基本对应中高端消费需求)恢复相对较快——9月限额以上社零同比5.3%,其中9月汽车销量同比增长12.9%,增速继续提升。同时,预计限额以下首次回正会对未来消费继续平稳复苏打下更好基础。

三是在外贸领域中,出口增速快速回升,成为三季度经济复苏的重要亮点,背后是中国在供给和产业链上的独特优势。

四季度经济预测

虽然三季度经济持续修复,但目前经济是否还存在一定的隐忧?如何判断四季度的整体经济形势,四季度GDP增速会在多少?

经济仍然存在隐忧,主要源于前期经济复苏过程中的结构性问题:工业复苏快于服务业、生产复苏快于需求、投资复苏快于消费。

首先,房地产和基建投资进一步上行的动力将有所减弱,尤其是房地产投资资金来源可能受到四季度销售回落的影响,进而限制未来房地产投资增速。此外,工业部门的持续繁荣,可能会对总量政策形成掣肘,继续放量对冲,可能会造成这些部门过热。

其次在消费方面,尽管当月同比首次转正,限额以下(对应低端消费需求)的终端消费行业恢复仍然较慢,原因在于终端消费主要对收入敏感,财政和货币政策缺乏抓手。

进入四季度,经济复苏薄弱领域能否“接棒”之前复苏情况较好的工业和投资部门,是决定GDP增速能否继续回升的关键。一旦这些部门能够得到有效恢复,由于这些部门大多是顺周期变量,那四季度及未来的经济总量扩张速度是无忧的。总体来看,预计四季度GDP增速能够在三季度基础上进一步回升,达到5.5%左右。

未来宏观政策取向

尽管三季度经济数据全面好转,巩固经济复苏的态势,确保完成全年的目标任务,一定强度的对冲和托底政策仍然是必要的,同时不论是财政政策还是货币政策,对于政策针对性的强调是必须的。

财政政策方面,可以以聚焦提高财政资金使用效率为着眼点,加强财政资金在相关领域分配的针对性,一定程度上向终端消费和制造业进行倾斜,以补强经济复苏过程中的短板。

货币政策方面,不用期待总量的扩张,未来货币政策主要聚焦于定向和结构性政策,尤其是针对小微、制造业企业的创新工具的发力值得期待。同时短端维持流动性平稳,引导货币市场利率回归政策利率。同时,降准和降息的预期继续降低。