来源:思想钢印

1

三年又三年,你怎么还不跌?

一般而言,PEG(即PE与未来业绩增速的比值)是最常用的判断估值是否合理的指标,如果PEG大于1,投资者就要寻找理由,如果大于2,就应该高度警惕。

但我们在使用任何一项指标时,都应该弄明白这个指标合理性的来源,很多指标看似有效的原因仅仅在于——大部分人都在用。

用未来的增长率去判断PE水平是否合理呢?我们来举一个极端的例子:

假如有一家公司,过去三年(18~20年)每年业绩稳稳地增长20%,你觉得基本面不错,未来三年(21~23年)很可能每年继续增长20%,可再看估值,50倍PE,相当于PEG为2.5,你觉得有点高估了,没有安全边际。

可我们想一想,如果穿越到2023年底,你发现你的判断正确,该公司在21~23年果然每年增长20%,那么它的估值应该是多少呢?

假设此时的市场风险偏好不变,市场对该公司未来三年的看法不变,该公司应该仍然是50倍,因为过去三年是同样的增长,未来三年是同样的展望。

那么,当初因为PEG过高判断估值不合理而卖出的投资者,事实上错过了一只每年能带来20%的利润的公司。

这种例子很多,爱尔眼科第一批在创业板上市时就是100多倍估值,大家都觉得是估值泡沫,中了签后欢天喜地地卖了,可是过了十年,爱尔仍然是100倍以上的估值,只是股价涨了几十倍。

可如果这个推论成立的话,岂不是说,只要公司能保持20%的平稳增长,50倍PE也合理,20倍也合理,100倍也合理呢?那么以估值为理论基石之一的价值投资,还有什么意义呢?

所以,我们还是要先回到估值的本质上来。

2

现在就是合理估值

我们想知道一个公司的合理估值,其实是希望在低于它的合理估值时买入,并认为公司总会回到它的合理估值附近。

但抛开“未来现金流折现”这些估值理论不谈,我们一定要承认一件事:一家公司不存在绝对客观的估值——即使有,也没有办法找到。

理由很简单,如果一个公司有客观估值,并且总有方法找到它,那么这个方法肯定会被大部分人掌握,谁也不会低于合理估值卖出,也不会高于合理估值买入,那股价就不会有任何波动——这显然是不可能的。

有人说,如果有人知道合理估值的方法而我不知道呢?如果只有几个人掌握,那全球的钱都被这几个人赚走了,事实上没有出现这样的人。

所以,估值的相当一部分必然是投资者对公司的主观看法。

一个股票如果大家都觉得它贵了而卖出,它就会下跌。大家都觉得它便宜了所以买入,它就会上涨,到了觉得它贵的人和觉得它便宜的人差不多的时候,那么股票在某一个价格带就达成了平衡。

估值是由供求关系直接决定的,最典型的例子是某些稀缺的行业或板块的上市公司出现“估值溢价”,这在成熟投资者构成的欧美市场同样存在。

所以一家公司的估值应该是主观“用钱投票”而产生的,套用一句话“存在即是合理”,股票现在的价格波动区间,既是一家公司的合理估值区间。

这么说,可能会让一部分价值投资者反感,实际上,即使是自由现金流折现理论,其中的未来增长率仍然是一个主观的指标,折现率更是一个因人而异的指标。

而且我们平心静气地想一想,我们真的那么在乎合理估值吗?俗话说:嘴里讲的是主义,心里装的全是生意。在投资这件事上,之所以在讲合理估值的人,不过是想知道手里的股票的估值未来会不会上升,并以此赚钱。

所以,不必追究估值是否合理,更有赚钱意义的是两个问题:

有些估值很高增长也很高的公司,如果未来可以持续保持高估值,那我们就可以稳定地赚高增长的钱。

问题一:什么样的企业可以一直保持高估值呢?

还有一些增长在10%左右,而估值也回落到很低的公司,如果未来估值可以回归正常,叠加10%的业绩增长,也是可以稳定赚钱的。

问题二:什么样的企业可以从低估值的泥潭中走出来呢?

本文只解决第一个问题:什么样的企业可以一直保持高估值呢?

3

高质量的增长才能带来高估值

当然,如果把估值当成纯主观的结果,看成资金的博弈,这就成了“玄学”,这就进入了另一个极端。

估值来源于投资者对基本面的一致性共识,这个市场的机构投资者并非来自不同星球的人,他们学的是相同的管理专业,上班后接受几个主要流派的投资理论,混在同一个微信群里看着同样的消息,每天晚上的饭局上各种上市公司的信息在高速交换……

因此,投资者所有的共识都围绕着一个因素——业绩的增长,都在思考同一个问题——业绩增速的确定性。

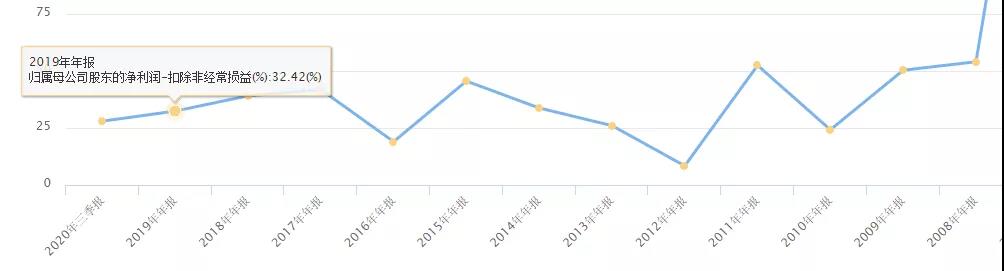

前面举的爱尔眼科的例子,近十年来90%以上时间的估值区间都在50~100倍之间,区间内的变化取决于当时资金的风险偏好,但相对而言,一直是医药股中估值最高的标的之一,根本原因在于,它也是A股近十年来业绩增速能维持在20%以上的最为稳定的公司之一。

所以从理论上说,一家公司业绩增长的确定性越强,它的估值就越与业绩增长率无关,只取决于市场的风险和风格偏好。

当然,长达几十年的确定性增长是非常困难的,20%基本不可能,降到10%还是有一些公司,关键是这10%的质量。投资有高度的不确定性,导致在成熟市场,企业的合理估值更多地取决于未来业绩增长的质量而非数量。

高质量的增长才能带来高估值,高数量的增长带来的是高估值波动,因为高数量的增长常常伴随着长期的不确定性。

4

发展空间:吃着碗里的,看着锅里的

我在《业绩增长确定性高的公司,它们有三大特征》一文中总结了影响确定性的三因素:商业模式、发展空间和竞争格局。

仔细分析这三要素,最容易被量化的是竞争格局,有哪些竞争对手及各自的市占率是一目了然的,而商业模式和发展空间才是增长质量判断中比较难把握的主观因素。

A股这些年的估值定位,越来越弱化增长的数量,越来越强化未来的行业空间,特别是带周期性的行业,因为空间就在那儿,一两年的增速再高也没用。

有一种观点,投资应该“吃着碗里的,看着锅里的”,这就是在讲发展空间的重要性。

虽然公司赚的都是眼前收益,但决定这碗饭要不要吃到肚子里,还是要看“锅里的”。因为并不是只有一家公司在吃饭,如果“锅里的”快没了,很可能“碗里的”马上就会被人抢走;相反,如果锅里还多,就算碗里不多了,也有添饭的机会。

发展空间的判断是半客观半主观的,投资者最喜欢的发展空间有三种:

1、行业竞争激烈,参与者众多,但本身的增速快,比如化妆品;

2、行业竞争格局稳定,参与者层次分清,且TOP5公司占比较低,比如调味品、火锅;

3、行业竞争格局稳定,TOP5公司占比高,但品类相关性很强,有拓展能力,比如医药和医疗器械的平台型龙头

半客观半主观中的“半客观”是指前两种情况,相对好量化,“半主观”更多是指第三种情况——品类拓展。

榨菜的老大去做泡菜,成功的希望很大,但能不能拿到老大的位置,很难说;酱油的老大去做醋,成功的希望很大,但能不能拿到老大的位置,很难说。

能给第三种情况高估值的,更多是给管理层的“投票”,管理取决于“人”而非“赛道”,就更是一个主观的判断了。

如果说,发展空间多多少少还有一些客观可参考的数据,那么唯一纯主观的判断就是商业模式了。

5

商业模式:楚王好细腰,宫中多饿死

商业模式好的公司,可以给高估值,这已经是全球资本市场的规则了——为什么银行给低估值?商业模式不好;为什么云计算可以给高估值?商业模式好。

那到底什么样的商业模式是好的呢?

确实有一些客观的指标,比如毛利率、ROE、财务杠杆、现金流等等,但这些都属于参考性指标,核心的判断还是主观的。

我们说A商业模式比B商业模式好,更多的是说,在这个时代里,那些成功的公司很多都用了A商业模式,而用B商业模式的公司,很多都不行了。

类似于网红脸,你觉得好看吗?未必,但是因为之前红的人都长成这样,所以大家都喜欢。

所谓楚王好细腰,宫中多饿死。商业模式就是对公司的审美。

以前A股是一个封闭的市场,大家自己玩自己的,草根又多,所以发展出炒重组、炒低炒新炒概念等奇特审美,也是一种A股特色的商业模式。

但现在A股已经成为全球市场的一部分,新增资金决定商业模式的审美标准,决定估值模式,这就是部分A股越来越受到“美股对标股”估值影响的原因,转过来,再通过比价效应把全球市场的估值体系转移到大部分A股上。

另一个原因,虽然中国有很多优秀的企业,但商业发展史太短,在商业模式上,我们还是个学生。

好的商业模式,我写过几十篇,总结下来,对于好的商业模式的判断,除了这些财务指标外,最好的方法就是去研究近几十年全球最成功的企业的核心商业模式,再从A股去寻找相似的公司。

如果说发展空间是“看未来”,商业模式就是“看本质”,这两点共同决定了一家公司能不能给高估值。

以前我们都说A股的估值偏贵,但实际上,那些商业模式很好的公司,全球的估值都不便宜,所以A股很多一百倍以上PE的好公司,照样有高比例的外资持股。

真正让A股未来的估值“站不稳”的,反而是一些大家觉得PE水平不高,甚至看上去很低的公司,随着A股的估值体系与全球接轨,将在未来几年继续下降。

这个走势,对还停留在“低估值审美”甚至“低价审美”中的,并且喜欢重仓抄底的A股散户投资者,将产生毁灭性的打击。