来源:价值投资微观

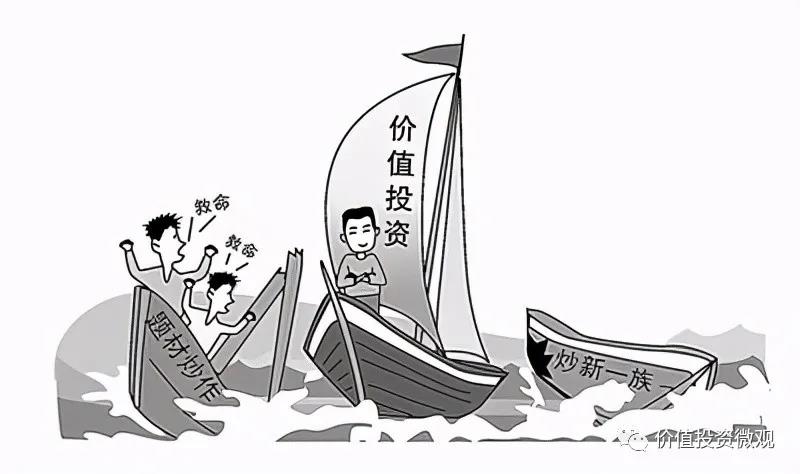

天下武功林林总总,但在投资领域有一个非常影响力的“门派”,那就是就是价值投资,价值投资领域最著名的代表人物就是巴菲特。而作为价值投资者,其所秉持的投资理念有哪些?在《投资中最简单的事》一书中,给出了三种投资理念,一是以实业的眼光做投资,二是逆向投资,三是购买便宜的股票。

一、以实业的眼光做投资

《投资中最简单的事》作者邱国鹭在刚入基金行业时,一个资深合伙人给他这样一个建议:一是把客户的钱当作自己的钱来珍惜;二是把二级市场的股票投资当作一级市场的实业投资来分析。

很多人在投资时都想要寻找成长股。那么什么样的行业容易出成长期牛股呢?那就是行业集中度持续提高的行业。因为这样的行业有门槛,有先发优势,后浪没法让前浪死在沙滩上,易出大牛股。相反,如果行业越来越分散,说明行业门槛不高,既有的领先者没有足够深的护城河来阻止追赶者夺其份额,这种行业一般是城头变化大王旗,各领风骚两三年。

那么怎样从这样的行业中选择好公司呢?可以从两个方面来衡量,一是它做的事情别人做不了;二是做的事情自己可以重复做。前者是门槛,决定利润率的高低和趋势;后者是成长的可复制性,决定销售增速。如果两个不可兼得,宁要有门槛的低增长,也不要没门槛的高增长。因为门槛是现在的,好把握;成长是将来的,难预测。

市场经常对动态的、暂时的信息过度反应,却对静态的、本质的信息反应严重不足。实际上,无论股价是上涨还是下跌,经济还是那个经济,公司还是那个公司,既不会因为急跌而变得更差,也不会因为急涨而变得更好。股价的短期起伏,反映的只是看客们的情绪波动,与企业价值无关。以买企业的心态做投资,不因急跌而失措,也不因急涨而忘形。

二、逆向投资

逆向投资是最简单也最不容易学习的投资方式,因为它不是一种技能,而是一种品格——品格是无法学习的,只能通过实践慢慢磨练出来。但逆向投资是否就是只要股票下跌的时候就购买?答案显然是否定的。对于一只下跌的股票是否值得逆向投资关键在于以下三点:

一是看估值是否够低、是否已经过度反映了可能的坏消息。

二是看遭遇的问题是否是短期问题、是否是可解决的问题。

三是看股价暴跌本身是否会导致公司的基本面进一步恶化,即是否有索罗斯所说的反身性。

那是否所有的行业都适合做逆向投资呢?答案也是否定的。比如有色煤炭之类的最好是跟着趋势走,计算机、通信、电子等技术变化快的行业同样不适合越低越买。相较而言,食品饮料是个适合逆向投资的领域,因为这个领域我们离不开,并且上千年来并没有发生改变。从历史上看,食品安全事故往往是行业投资较好的买入点,特别是那些没有直接卷入安全事故或者牵涉程度较浅的行业龙头企业,更有可能是建仓良机。

什么时候适合进行逆向投资?投资者应该从以下六个方面进行考虑:

一是有无替代品,若有替代者则谨慎,如无则积极;

二是个股问题还是行业问题,若是个股则避开涉事个股,重点研究其竞争对手;

三是主动添加违规成分还是“被动中枪”,前者宜谨慎,后者可积极;

四是该问题是否容易解决,若容易解决则积极,反之则谨慎;

五是涉事企业是否有扎实的根基,有扎实的根基则积极,反之则谨慎;

六是是否有突出的受害者个例,这决定了事件对消费者的影响是否持久。

三、便宜是硬道理

投资中影响股价涨跌的因素是无穷无尽的,但是最重要的其实只有两点,一个是估值,另一个是流动性。估值就是价格相对于价值是便宜了还是贵了,估值决定了股票能够上涨的空间;流动性则决定了股市涨跌的时间。

2019年,上证指数最低下跌至2440.91点,基本和2001年的2250点持平,很多人都说上证指数10年不涨。但是2019年的2440点和2001年的2250点不可同日而语。因为,2001年上证指数的市盈率为50倍,而2019年的蓝筹股的市盈率大概是10倍。在2001年投资购买股票绝对是买在高位,不是价值投资,而2019年购买股票就会买在低位,就是价值投资。

所以,价值投资不在于购买资产的价格,而在于购买的资产相对于其价值是否低估。如果其价格相对于价值高估,那么多么便宜的资产价格都会变成“价值陷阱”。