价值投资之所以简单却不容易,在于股票的本质除了代表公司所有权这一特性之,还具有另外一个特性,那就是可交易性。

可交易性的存在,使得投资者必须不断面对市场波动,也给投资者提供了短期可以脱离公司实际价值获利或亏损的机会,从而不断经受人性的考验。

另外,价值投资者在买入股票时因为要有安全边际的考虑,所以买入一般是逆市场而行,这就导致往往买入后要经历长期股价不涨甚至亏损的现实。

在这一过程中,投资者要经历的心理考验是巨大的,对自己能力的怀疑、对价值投资的怀疑、对未来是否如自己所想的怀疑,这一切都可能会导致对自己投资体系和决策的动摇,从而难以坚持到底。

看历史类书,我总是努力尝试代入到当时的背景和人物信息环境中,感受人物当时的心态和抉择。因为站在现在看过去,全是“早知道”,而站在现在看未来,全是“有可能”。只有代入进去,才能避免自己轻易的开上帝视角随意进行评判。

唐朝老师的《巴芒演义》这本书时间跨度大,动辄便是五年十年几十年的收益率统计,如果只是当成一句话来看或许感触不大,但每一年都是一月月一天天一时时的累积,如果身处其中,感受起伏,恐怕就是另一番滋味了。

比如书中提到,“到1975年末,伯克希尔股价才38元,比1969年散伙时可以卖给巴菲特的价格还低4美元”,巴菲特推荐的红杉基金“连续5年跑输大盘,直到第七年才追上指数,连累巴菲特陪着挨了不少骂”。

如果把自己代入到当时的环境中,会是怎样一种心态呢,是否能够忍受这样的结果而不为所动,我想在股市待过的都会有所体会。

估计就算知道日后伯克希尔会大涨也会有人想着先卖出,去买点儿短期涨的市场热点,跟市场多收点儿钱,回头再以更便宜的价格买回来吧。

市场从来都不缺聪明人,或者说最不缺的就是聪明人,但聪明人扎堆的地方,笨功夫就更加难能可贵。

价值投资需要的恰恰就是这样一种笨功夫,践行保守主义,正确认识并诚实承认自己的不足,固守能力圈,不总想着占市场先生的小便宜,坚持长期专注企业而漠视市场波动…

所以,价值投资道理虽简单但并不容易。

过去的一周,或者说过去三周,资本市场跌宕起伏,风云涌动。股市都处于大幅调整和震荡时期。调整和震荡时期,最考验投资的理论框架是否清晰,最考验对公司的理解是否扎实。

正所谓“心中有了价值锚,红也逍遥,绿也逍遥,耐心等待创新高心中有了估值锚,心中若无估值锚,红也惊心,绿也惊心,再多道理也飘零。”

可惜偏巧,股市里调整和震荡期永远是绝大多数时间,真正上涨的时间总是少数。

记忆里,杨天南老师曾经有过一次实盘统计,结论好像是他自己的持仓约80%的时间是不赚钱的,利润基本都来源于那20%时间。我没统计过,但估摸着这结论没有大的误差。

正是因为这个原因,所以旁观者才会觉得奇怪:股市怎么可能那么多人赔钱呢?难道人一入股市,智商就会显著降低吗?绝大部分赚钱的好公司好股票不都是耳熟能详、人人皆知的吗?

细想想,还真是。给投资者带来巨额财富的好公司,无外乎就是那些什么茅台、五粮液、洋河、老窖、平安、伊利、海天、恒瑞、格力、美的、万科、福耀、海螺、招行、双汇……,有几个市场参与者不知道它们的名字呢?

而且更有趣的是,这些公司并不是今天才被归为好公司行列,是很多年前就已经众所周知的“知名蓝筹”。几乎每一家公司都被翻来覆去研究过无数次,几乎每家公司都给投资者带来了大把财富。

然而,坦率说,哪怕以整个市场为样本,也能赚到大把财富的人,但结果依然是极少数极少数。

以十年为周期看,中国股市从来不会让人亏钱,是包赚的。不相信哇?往下读。

中国股市有个指数,可以代表所有市场参与者的平均水平,那就是万得全A指数。它包含沪深两地所有上市公司,并以自由流通股本为权重计算。

指数包含了所有公司的分红收益,但不包含现金分红再投入所产生的收益,等于是指数反应的结果就是二级市场全部参与者扣除印花税和交易佣金之前的收益。

简单理解,该指数相当于将沪深两地交易所上市的所有A股,按照自由流通股股本比例通通来一份的结果。

沪深两地交易所均成立于1990年12月,前期股票数量很少,炒作之风浓厚,收益率很高但代表性不够。

比如上证指数就是从1990年12月19日的100点开始,到1994年末收盘点位是647.87点,5年涨了5倍有余。这种大赚的数据加进来会扭曲统计结果。

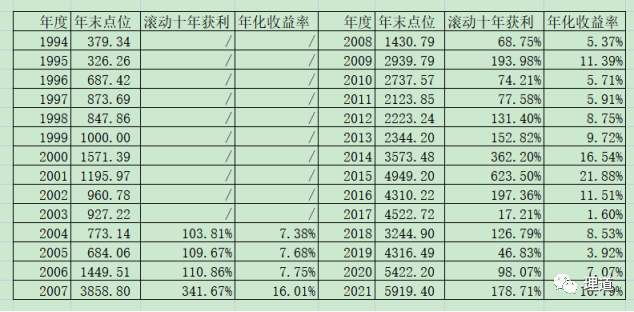

正好,万得全A指数可追溯数据最早是1994年。我们以1994年末的379.34点为起点,统计1994年末到2021年末共计18个滚动十年期。

所谓滚动十年期,就是从1994年末至2004年末算一个十年期,以1995年末到2005年末算另一个十年期,以此类推计算投资收益率。

这种统计方法,相当于一个人随便从任意一年年初介入,然后将股市里所有股票按照流通股权重通通来一份,然后持有十年的结果。

数据会让你震撼,它告诉我们:只要以十年为期限,以任何时间为起点开始投资,股市都不会让我们亏钱。详细收益数据情况见下表。

全部18个十年期里,获利最少的是2007年末大牛市高点入市,持有到2017年末,只赚到17.21%,年化收益率1.60%。它是中国股市全部历史里,唯一一个收益率低于同期存款利率的十年期。

有三个十年期收益率可以媲美世界级投资大师水平,它们分别是:

2005年末至2015年末年化收益率21.88%,十年7.2倍;2004年末至2014年末年化收益率16.54%,十年4.6倍;1997年末至2007年末年化收益率16.01%,十年4.4倍。

剩余其他十年期年化收益率也都高于同期存款利率。

在唐朝老师的《价值投资实战手册》的314页,唐朝老师分享过杰里米.西格尔教授对美国股市1871年~2012年长达140多年的数据研究结果,那就是以30年为期,股票收益超过短期债券收益的比例是100%——包赚。

然而今天,给大家展示了无需选股,就是普通市场平均水平,A股诞生以来所有的十年期里,从未让任何一位投资者赔钱,最差的收益是年化1.7%。

所有这一切的前提,就是要需要明白短期股价不可预测,投资必须以长期视角去看待企业,而不是买一个买来卖去的博傻代码。

长期视角看,股市赚钱是确定的、简单的、轻松的。但你如果非要坚持说,我选的股巨亏,我本月巨亏,所以股市是骗人的,不赚钱。那只能说大罗金仙也帮不了你,没救了。

如果你聚焦于短期股价表现,大罗神仙也没招儿,谁也没有办法让你“随时”赚到钱,痛苦、抱怨、诅咒、赔钱,将是投资生涯里无法摆脱的宿命。只有用长期视角看待投资,我们才可能跳着踢踏舞轻松赚钱。

长期持股包赚≠长期持有你选的那只股包赚,长期持股包赚≠这个月包赚或今年包赚,

长期持有企业股权为什么是包赚呢?

巴菲特在信中说:

持有股票在很大程度上是一个“正和博弈”。

事实上,一只耐心且头脑冷静的猴子,通过向标普500的上市公司投50个飞镖来构建投资组合,只要它不受诱惑改变原来的“选择”,随着时间的推移,它也会享受到股息收入和资本利得收入。

生产性资产,如农场、房地产,当然还有企业股权,都能产生财富一ー大量的财富。

大多数拥有这些资产的人都会得到回报。所需要的只是时间的流逝、内心的平静、充足的多元化以及交易和费用的最小化。

那为什么无论持有个股或者乃至持有整个市场的股份,长期都是亏损呢?为什么资本市场“七亏两平一赚”的规律从来不被打破?

我认为核心原因在于股价的调整或震荡,会引发体系不清晰的投资者怀疑公司、怀疑自己、怀疑人生,从而给自己创造借口、理直气壮地推翻自己本以为已经建立的“投资”体系,重新回到追逐短期股价的“投机”道路上去,从而浪费了生命,错过了财富。

这就是“股价下跌会导致你怀疑公司、怀疑自己、怀疑人生”。根本原因是没有建立逻辑通畅的投资框架,没有对公司核心竞争力的真正理解。没有这些,你只能依靠股价波动方向来评价一笔投资究竟是不是正确。

以股价波动方向来评价一笔投资是不是正确,其结果往往是,当你认为它是正确的时候,它反而不是合适的买入时机(因为你是因为涨了很多才得出正确结论的);而当你认为它不正确的时候,它恰恰可能是合适的买入时间(因为股价跌了很多导致你认为它不正确)。

恰好搞反了。搞反的结果,就是永远处于后悔、焦虑甚至痛苦中,在自己认为正确的时候,后悔没有早点买入;在合适的买入时间里,却忙着焦虑浮亏怎么办,或痛苦自己信错了人、信错了公司。

正如唐朝老师分享给大家的一句话:财富是思考的副产品。财富必须是/也只能是/你自己深刻认知的理念所带来的副产品。

没有这种深刻的认知,短暂的相信、犹豫、怀疑或者反着做,结局基本都一样:浪费宝贵的时间,做财富短暂的保管者。

借着股价调整和震荡,借着心中存疑的好时机,让咱们再一次来面对和拷问自己的投资体系和企业认知吧,这才是长期获利的关键。

在价值投资体系里,关键数据是企业的合理估值;关键决策是除非相对于合理估值有明显的便宜占,否则对股价波动视而不见听而不闻。