真正的长期投资策略能够在一定程度上扩展投资范围和机会,与此同时,长期投资通常也会面临短期波动的考验,这要求资产管理人有基于此的文化和激励约束机制相配合。

复利的力量

我们常常希望种下去的种子很快就可以生根发芽,我们希望自己的孩子能够早点懂事一夜长大,但我们也知道想要长为真正的大树、想要成为真正的人才,都需要耐心和时间,才能有充足的养分陪伴生长。

投资也是一件并不能立竿见影的行为,有的时候我们也希望投进去的钱能够快点给我们带来回报,但投资其实同样需要耐心与时间,少则几年,多则是几十年甚至是整个人生的一场陪伴。

小故事:

缔造了先锋基金(Pioneer Fund)、创造了55年投资生涯复合收益率13%的菲利普·卡雷特(Philip Carret),就是这样一位成功的投资者。

卡雷特和巴菲特从外表上来看,有很多相似之处:圆脑袋并且喜欢咧嘴微笑;性格上来看,他们也有一种反叛的性格:寻找没人想要的东西,而且不在意这些股票被市场长期冷落,能够做到这一点,离不开他们对于投资的耐心,而这正是成功的价值投资者所恒常的一份特质。卡雷特和巴菲特的成功离不开他们对于投资的耐心,而这正是成功的价值投资者所恒常的一份特质。

在巴菲特看来,菲利普·卡雷特是“真正的长期投资者”,卡雷特于1928年创办了先锋基金,并管理该基金长达半个世纪,直至1983年退休为止。在55年的管理时间中,先锋基金的年复合收益率为13%。这意味着如果有人在基金成立时就投入1万美元,并且将每年选择红利再投资的方式,55年后将得到800万美元。

这种“红利再投资”,就是我们经常会提到复利概念,那么复利为什么有那么大威力呢?背后就是来自时间的杠杆。

我们假设一个人的投资能力能达到年化收益率25%,那么10年后就能达到10倍收益率,20年后就是100倍,30年后就是1000倍,40年后就是10000倍。假设最初投入1万元,40年之后变成了1个亿。

时间杠杆意味着,越到后面,收益率越高,前面的收益几乎可以忽略不计。比如上面的例子,如果是30年,1万元投资就“只有”1000万,后面多放10年,会增加9000万,是前面30年收益的9倍。巴菲特90%的财富,也是来自60岁之后。在投资基金产品中,时间也是一个最重要的约束,投资时间的长短,一定程度上会影响最终的收益率。

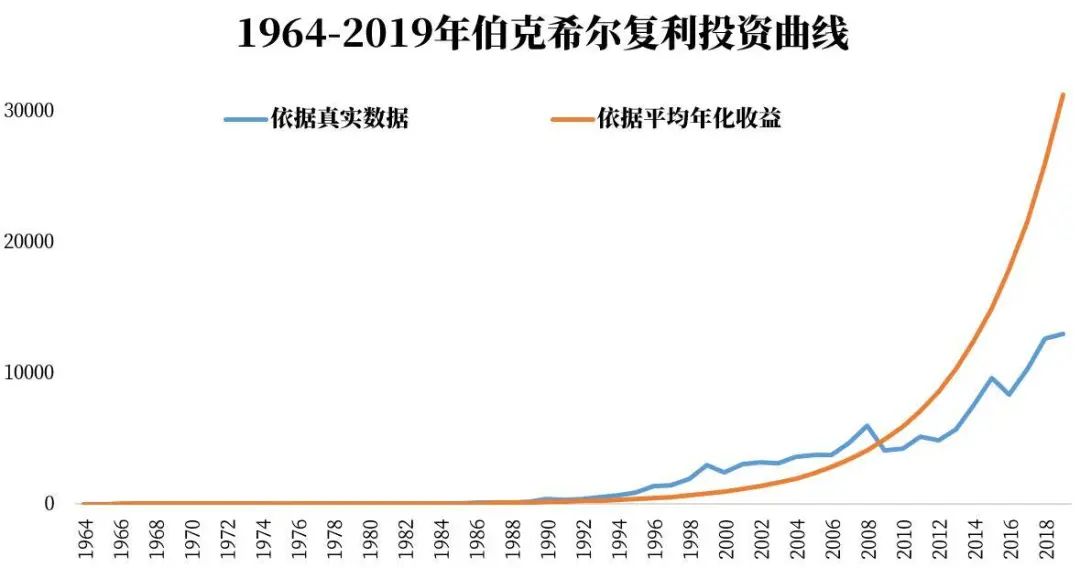

我们假设有一个投资者在1964年巴菲特接管伯克希尔的投资时,就买了1万元伯克希尔的股票。按照伯克希尔公司截至2019年底股票市值的平均复合年化收益率20.3%测算,将这笔1万元的投资持有至2019年底,总资产将达到惊人的3.1亿元。

如果按照实际收益率测算,持有5年后,1万元投资会变成3.5万元。对于许多人来说,持有5年已经是比较长的时间了。但是如果这个人再多持有10年,到了10年后这笔钱会变成5.9万元,多持有10年,收益增长了近2倍。如果我们有足够的耐心,再多持有10年,到了25年这笔投资变成了125万元,这次多持有10年,收益增长了21倍。到了第50年,这笔投资会变成5686万元,相较于第25年的收益增长了45倍。

尽管根据每年实际收益率计算,比平均年化收益率要少,但是我们也可以看到复利在越长的时间周期内相似的变化趋势。复利是如何让这1万元发生如此神奇的增值呢?原因就在于复利的计算考虑了前一期的收益,收益也会计入本金重复计算,成为下一年的新本金,这比单利计算得到的收益要多得多。

因此我们说,时间是投资中的重要约束,这也是复利的力量。做时间的朋友,让时间慢慢的走,只要方向正确,时间杠杆将给我们带来巨大的回报。无论是投资还是人生,时间约束都将对结果产生巨大影响。

了解价值投资

价值投资的核心逻辑:便宜+买好货

价值投资最重要的就是牢记估值。这听起来简单,但实际上却有较高的门槛,主要是因为投资者对内在的价值评估不了,企业股权的价值评估非常专业且有较高难度。为什么企业的市值一会儿跌到那么少,一会儿又涨了那么多。这里面除了人性之外,还因为股票是资产市场,越是不容易估值的市场越容易产生巨大的波幅。

另外,不是买价值股就是价值投资,买那些看起来不起眼的普通公司就不是价值投资,关键看在什么价位买。当然,在估值的前提下最好买优秀的企业,因为优秀的企业有更大的胜算。在估值能够满足要求的前提下也就意味着潜在回报率是在必要回报率之上。

企业的内在价值理论上可以由未来的自由现金流贴现算出,但是DCF模型可操作性差,更多的是一种思维方式。价值投资评判内在价值不是靠公式算出来的,而是靠对行业的了解、对公司的了解、对人的了解,以及对业务的了解等等。