价值投资到底难不难?不同的人有不同的看法,相信的人觉得不难啊,原理都在那里,那么简单的;不相信的人觉得很难啊,到底公司的价值是多少,怎么算得出来呢?

首先,可以说,价值投资不难。“买股票就是买公司”、“投资公司就是为了获得公司的未来自由现金流”,价值投资的基本原理是很简单清晰的。

具体来说,价值投资的四个要素,大家都耳熟能详:

1、好生意(Right Business);

2、好企业文化/管理层 (Right People);

3、能力圈 (Circle of Competency);

4、安全边际 (Margin of Safety)。

今年4月14日巴菲特接受著名电视节目主持人查理·罗斯(Charlie Rose)采访时有这么一段对话:

查理·罗斯:无论你自己怎么形容自己,很多人都觉得你是天才。

巴菲特:我并不是天才,我只是个还算聪明的人。我只是对自己的工作非常感兴趣,所以我一辈子都在做这件事。而我身边的人能够让我展现出最好的一面,这并不需要成为“天才”,这才是最好的事情。在投资这个游戏中,你可能需要120的智商,但是智商170的人未必会比智商100的人做得更好。做投资并不需要极度聪明的大脑。

查理·罗斯:那么需要什么呢?

巴菲特:需要正确的方向。90%的人在买股票的时候,都没有正确的想法,他们希望买了股票下周就上涨,所以当股票下跌的时候他们就会觉得很糟糕,而我会感觉更好。

查理·罗斯:那你是怎么想的呢?

巴菲特:我在想这家公司10年、20年后的价值,我希望我买的时候它的价格能跌下来,因为这样我会买得更多。

在巴菲特看来,只要是个还算聪明的人,坚持正确的方向,就是坚持不停地想一家公司10年、20年后的价值,你就可以在投资这个游戏中做得很好了。这个确实不难啊!

但是,如果你按照这个方法,就是遵循价值投资的基本原理和四个要素,去寻找自己愿意投资的公司,并且希望做到“长期持有”、“越跌越买”,你会发现还是存在很多困难的。

这里可以看看巴菲特跟亚马逊的创始人贝索斯是怎么说的。

Airbnb的CEO布莱恩·切斯基和亚马逊的CEO贝索斯聊天,两个人谈到了他们共同的偶像巴菲特。切斯基问贝索斯:“你觉得巴菲特给过你的最好建议是什么?”

贝索斯说:“有一次我问巴菲特,你的投资理念非常简单,为什么大家不直接复制你的做法呢?

巴菲特回答说:‘因为他们不愿意慢慢变富。’”

难点一:慢慢变富是多慢?

说到慢慢变富,很多人会想,那是要多少年才能变得有钱呢?想的是需要多长时间?其实,在我看来,“慢慢”表述的是速度,对于投资来说就是资产增值的速度,就是预期收益率的高低。“慢慢变富”说的就是需要我们在投资时接受一个合理的预期收益率。过高的预期收益率往往会让我们错过一些长期“低速”稳定增长的伟大公司。

那么,多少的预期收益率可以说是“合理”的呢?

我们可以看看下面这张图表。这是从1801年-2014年这200多年间各类资产的长期收益率。收益率最高的是股票指数,年复合收益率是6.7%。这个可以理解成如果我们买入的是股票指数基金,长期看可以获得6.7%的收益率。

那么,比这个收益率略高一点的预期收益率应该是合理的,多少呢?段永平说,如果能获得长期8-12%的年收益率,就很满意了。我觉得我们可以把这个8-12%的年收益率作为自己“合理”的预期收益率。

这个难点主要是心态上的,其实也是比较容易做到的,只要我们自己调整心态就可以了,不要总是期待和追求不合理的高收益率。

难点二:看错公司怎么办?

我们都知道,对于价值投资者,应该是“别人恐惧时我贪婪,别人贪婪时我恐惧”、“价格越跌越好,可以买更多”。其实,这个是有前提的,就是要看对公司,真正选对好的公司。

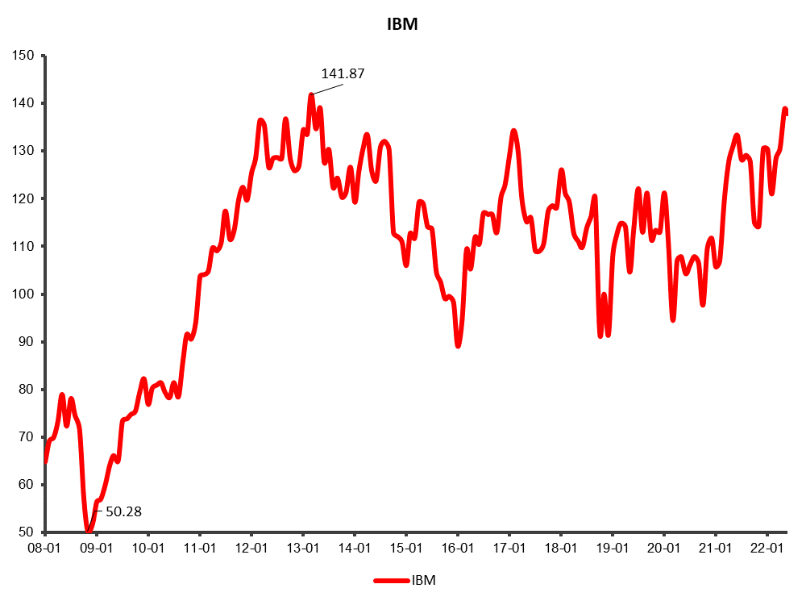

那么,如果看错了公司怎么办?每个人都会犯错的,都可能在某些时候看错公司。比如,巴菲特对于IBM的投资,他承认是看错了。他从2011年开始买入IBM,2017年开始卖出,到2018年全部卖掉。

我们可以看到,这个过程有6-7年时间,巴菲特对于IBM的看法转变,用了很长的时间来思考和最终决策。

那么,我们可以问问自己,如果自己看错了公司,自己会花多长时间来思考和确认这个错误,并且采取行动纠错呢?要知道自己看错了,并且承认错误,采取行动纠正错误,这个其实并不是一件很容易的事情。

难点三:我的能力圈在哪里?

能力圈,我查了英文是Circle of Competency,这个英文表述感觉更清晰一些,指的是“擅长的领域”、“有超强竞争力的领域”,“能力圈”的翻译好像并不能完全体现这层意思。

要真正认清自己的能力圈,其实并没那么简单。能力圈并不是以行业、专业来划分的,不是说看了一些专业书籍、听了一些专家讲解、看了一些现场情况,就是有了能力圈的。

能力圈,在投资上应该是说,能够想明白某些公司在未来10年、20年是怎么赚钱的,能不能持续赚越来越多的钱,别人为什么抢不走这些生意。这个“某些”,就是自己的能力圈了。

我们还要拓展自己的能力圈,有时能力圈拓展的边界是没那么清晰的,也不是说我多读了另外一些书、多跟另外一些企业家聊了、多读了另外一些公司的研报,就是拓展了能力圈。

能力圈是不是拓展了,拓展到了哪里,最后的衡量标准还是前面所说,能不能够想明白另外一些公司在未来10年、20年是怎么赚钱的,能不能持续赚越来越多的钱,别人为什么抢不走这些生意。

难点四:股价多贵才算贵?

都说买入公司股票的时候要注意“安全边际”,太贵的公司、太贵的时候不能买,那么多贵才算贵呢?

衡量股价高低的标准,应该是和公司未来全部自由现金流的折现相比较,与过去的价格无关。

永远是要看未来,市盈率等估值指标代表的是过去,并不是判断股价高低的很好指标。

但实际上,一个公司的未来自由现金流并不是那么容易想清楚的,更加没有现成的公式能计算出来。公司的未来自由现金流不容易想得非常清楚,现在的股价是高是低,其实就没那么容易辨别了。关键还是要不停地想这个公司的生意模式、怎么赚钱,10年、20年以后大约摸能赚多少钱。

上面的这两点,能力圈和安全边际,我觉得就是价值投资里的风控体系,是事前风控,不懂的不买,太贵的不买,在投资之前就把风险系数大幅度降低了,就好比开车要绑安全带、骑车要戴安全头盔一样,通过事前风控把这件事的损失风险大幅度降下来。

而另外一些投资方法中(比如趋势投资)的“止损”,实际上是事中、事后风控,这个“止损”要掌握、恰当运用起来,是很困难的。

难点五:长期是多长?

很多人都知道要长期思维、长期思考,但是长期是多长呢?到底是10年、20年,还是3年、5年?也有一些接受价值投资观念的投资者,知道1、2年肯定是不对的,但是会觉得3、5年也挺长了,10年、20年是不是太久了?

从买股票就是买公司的角度,一个公司的发展,3年、5年其实是不能看出长期的竞争优势的,还是会有很多的偶然因素、运气以及短期的领先优势,这个有时很难在3、5年里辨别出来是不是真正的长期竞争优势。

但到了10年、20年的时间,这些偶然因素、运气就会消失,一般不足以支撑公司的优势地位了,这么想,就可以理解巴菲特、段永平一直说的,看10年、20年,比看3、5年更加容易想明白了。