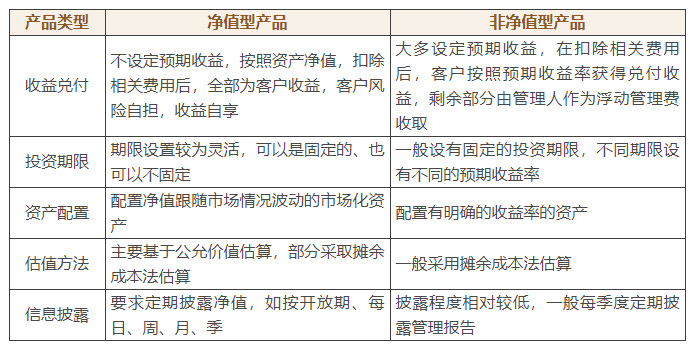

近年来,在信托业监管趋严、回归本源步伐加快的背景下,越来越多的信托公司开始发力净值化产品转型。那么究竟什么是净值化?引起产品净值波动的原因又是什么?净值波动是否就意味着产品实际收益的变动呢?

一、揭开信托净值化“神秘面纱”

为了推动资管机构回归本源,打破资管产品的刚性兑付,2018年4月27日,人民银行联合三部委发布《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)明确提出资产管理产品应当实行净值化管理,正式拉开了资管产品净值化转型的大幕。《资管新规》过渡期于2021年末正式收官,也标志着包括资金信托在内的各类资管产品自2022年起正式跨入了“净值时代”。 信托产品净值化,通俗来讲就是每一只信托产品都是按照产品净值来确认持有份额,每一份产品的净值都会随着市场变化而波动,最后投资者获得的收益也是根据到期时的产品净值来计算。

二、净值化管理有利于为投资者创造更大的价值

第一、净值化管理能够帮助投资者及时做出正确的投资决策。

净值化运作后,受托机构要定期披露产品的净值变化情况及产品的运作报告,使产品的收益损失情况更加透明。这有助于投资者实时了解到产品的最新净值,以及净值变动情况,从而帮助投资者做出正确投资决策。 第二、净值化管理能够约束受托机构,保障投资者权益。 净值化过程中有托管机构、外部审计机构参与,这不仅能够防止信托企业通过关联交易等方式进行利益输送,更有助于真实反映信托资产质量,避免出现存续期间估值造假到期无法兑付的情况,从而保障投资者权益。 第三、净值化管理能够激励受托机构加强资产管理水平,为投资者创造更多的收益。 净值化管理模式下,受托机构的报酬与净值表现挂钩,通过利益绑定能够激励受托机构加强管理水平,从而为投资者创造更大的价值。 三、产品净值波动≠实际亏损

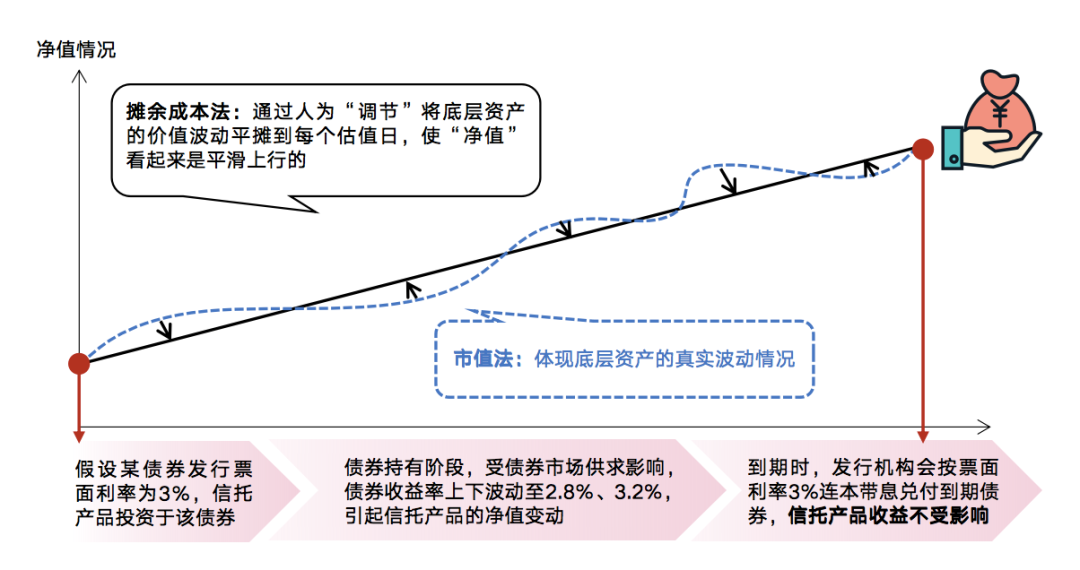

产品净值之所以存在波动,是因为信托产品的估值方法产生了变化,从原来的“摊余成本法”变成了“市值法”。摊余成本法在计算产品的净值时,会将底层资产的到期收益及折价/溢价波动平摊到每天来计算,使得每天的净值看起来都是固定不变的。以债券资产为例,假设某款产品以95元购入了一只票面价值为100元的无息债券,债券持有期间其市值或因市场供需影响有所波动,但只要持有到期,均会固定获得5元的收益,若使用摊余成本法,则这5元的收益将平均地分摊到之前的每一天,因此产品每日净值不会产生波动。同样的例子,若使用的是市值法,那么债券每日的涨跌均会直接体现在产品净值表现上,相应的净值曲线也会上下波动,但持有到期时依然能获得5元的收益。 因此,对于主要投向债券等固收类资产的信托产品而言,短期内因市场行情变化引起产品净值的暂时波动,并不会对产品到期时的实际收益带来过多的影响,投资者可放心持有。

▲不同估值方法下产品净值变化示例

总而言之,采用市值法估值的净值型信托产品,其净值的短期波动并不代表产品到期时的实际损益,信托产品的收益表现真正取决于产品底层资产的配置策略和信托公司专业的资产管理能力。 面对市场的短期波动,投资者一方面需要选择投资管理能力较强的专业信托公司;另一方面要明确自己的投资目的,选择适合自身风险偏好和投资收益的产品。比如中铁信托“交子”系列固定收益型信托产品,不仅优选了AA及以上发债主体,安全等级高;且所投资产均为高流动性债券资产,可根据经济、金融市场情况动态调整投资策略和标的组合,期限灵活、投资风险较低,能够为追求长期稳健收益的投资者带来“稳稳的幸福”。