最近的时事和市场,总是给我一种翻脸比翻书还快的感觉。

第一件事情,就是在上周五召开的政府工作会议,基本上作为指导下半年的工作方向的重要会议,地位可想而知。而会议中释放出来的信号并没有十分积极,不可能给市场放水,疫情继续执行动态清零政策,甚至GDP增速目标也不再死守5.5%的红线,而是要各省份尽力而为,货币政策方面,也非常的谨慎,因而市场当天对政策的解读的就是谨慎偏利空。还有一件备受关心的事情,就是佩洛西到底是否窜访台湾的事件,以至于沿海已经处于备战状态,动荡带给市场的不确定性就更多了。这些事情的发生,给人心上蒙了尘,因而暴涨上去,那基本是没可能的了。

疫情的这三年,让我们基本见识到了递进式的艰难,人们每一年都在说,见年都是未来十年最好的一年,但是我们还是倔强的希望有奇迹的发生。然而,事实永远朝着不“幸运”的方向发展。投资市场也一样,基金和股票的“生命周期”都比较短,很少有一个板块长红,也很少有一只基金长红,甚至,基金发行从火爆到冷门的周期都十分短暂,因而很多人已经乱了方寸,这个年头,基金还能不能投资,亦或者到底是选公募还是私募。

近两年股票型公募整体表现优于股票型私募,是否意味着股票型私募不具备优势?其实公募与私募具有不同的风险收益特征和投资体验,长期来看,投资者要选择适合自己的产品,在持有期间保持正确的投资行为,才能带来理想的投资成果。

2019、2020两年股票型私募整体表现落后于股票型公募。对于私募投资者而言,以更高的费用,获取着更专业的服务,但投资结果反而不如公募基金,自然会感到困惑。

这是人之常情,同时也是投资中的人性弱点。牛市中,大家都在看收益,都在关注更赚钱的产品,而鲜有人思考风险与周期。于是多数人掉入了贪婪的漩涡,市场越涨,越后悔仓位不够高,越苦恼没买到收益更好的基金……

所以现在,我们不妨放下牛市中的偏见,以长期视角客观分析股票型私募和股票型公募两类产品,看看其不同的风险收益特征,看看究竟哪类产品更适合你。

1

股票型公募VS股票型私募,不一样的风险收益特征

公募与私募,由于基金经理考核标准、激励方式、投资限制等方面的差异,两类产品的风险收益特征存在很大差别。

一、公募基金强调相对收益,牛市业绩更优;私募基金重防守、控波动,熊市表现更好

公募基金经理拼的是排名战,以超越指数、超越同业为目标,看重相对收益,重视进攻。且公募基金有仓位限制,股票型公募持股仓位不能低于80%、偏股型公募持股仓位不能低于50%等等。所以牛市中公募业绩可能更强,但波动也较大。

私募基金经理打的是生死战,若产品大幅回撤,客户持续赎回,公司则有存亡之忧。所以私募更关注客户投资体验,重视防守,看重绝对收益,熊市中表现可能更好。

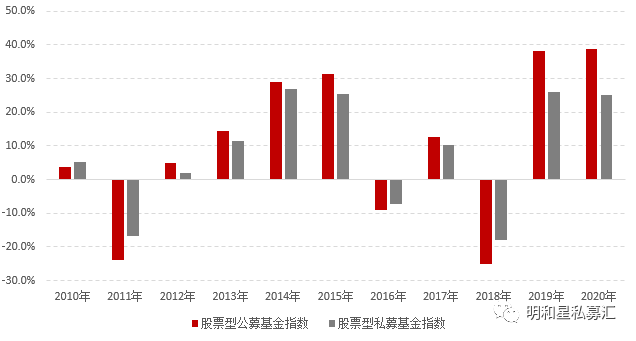

看2010到2020年的多轮牛熊周期,公募在牛市涨的多,私募则在熊市跌的少。

2010-2020股票型公募、私募收益对比

数据来源:Wind,好买基金研究中心 数据日期:2010.1.5-2020.12.31

成熟的金融市场上不存在收益、风险、流动性各方面都完美的资产,投资者要做的,是基于自身风险偏好,选择最合适的金融产品。若投资者能高准确率研判牛熊周期,自然可以有自己的投资体系;若投资者在预测市场方面没有把握,则可凭长期视角选合适的基金。若投资者倾向高收益高波动,自然可以投资公募,若投资者希望承担低回撤看重相对收益,私募则更为合适。

二、长期看,私募基金风险收益性价比更高

如果对比多轮牛熊周期的风险调整后收益,私募表现更优。

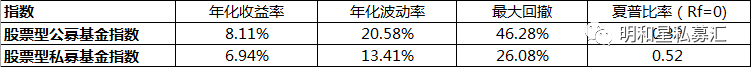

2010-2020股票型公募、私募风险收益指标对比

数据来源:Wind,好买基金研究中心 数据日期:2010.1.5-2020.12.31

2010到2020年,私募基金的夏普比率较公募基金更高,回撤也更小,这或与私募基金更少的投资限制,私募基金经理与投资者更一致的利益诉求有关。

可见私募基金与公募基金有着不一样的风险收益特征,仅在市场某一时期比较谁收益高意义不大。理性的做法,是结合收益、风险等多维度指标,选择符合投资者理财策略、风险偏好的适宜产品。

以上是从整体视角对比了公募和私募,具体到产品选择和投资实操上,情况又会复杂很多。

2

股票型公募VS股票型私募,一样的投资体验

许多投资者喜欢基于历史业绩买基金,我们看到的历史收益不代表我们买入后能赚到的钱。我们未来的投资成果主要取决于两方面:

1、该基金未来的业绩。历史业绩能否线性外推出未来业绩,这个问题需要研究。

2、我们未来的投资行为。基金投资不是买完即收益到账,在持有过程中我们会面临各种各样的变化,市场波动、净值摆动、基金经理变动等等,面对诸种变化我们也要正确应对,该卖的时候卖,不该卖的时候不卖。持有期间正确的投资行为才能带来理想的投资成果。

从投资体验与最终成果的维度看,公募基金强调产品的普适性和易得性,私募基金强调产品的针对性和客户体验。

一、公募强调普惠金融,私募基金强调专业服务

与公募基金相比,私募基金更强调投资者的投资体验与投资成果。私募基金经理会与投资者及时沟通,对业绩准确归因,分享市场观点,解释投资策略,帮助投资者做出正确的决策。

二、公募基金人员流动性高,私募基金核心人员更稳定

截至2019年12月,公募基金经理单产品平均管理年限为2.9年,即一只公募基金平均3年即会换一个基金经理。与之相比,私募基金的核心人员则更为稳定,投资者不易遇到基金经理变化带来的问题,这方面的持有体验会更佳。

私募和公募,选哪个,怎么选,每个人都会有自己的答案。投资这件事,不是商场购物,不是在货比三家去找最物美价廉的商品。投资,是每个人一生的课题,是学习之旅,也是成长之旅。

当你基金投资生涯满十年之时,回首这段旅程,那只帮你赚钱最多的产品,或许不是你在行情火爆时拍脑门买的明星基金,而更可能是一只你研究了最多、跟踪了最久,最了解也最信任的产品。投资,最终是认知的变现。