“芒格先生说,获得智慧是人生的道德责任。第一次读到这句话,就给我很大的震撼。多年以后,我越发觉得这句话是通往“幸福人生”的入口。”

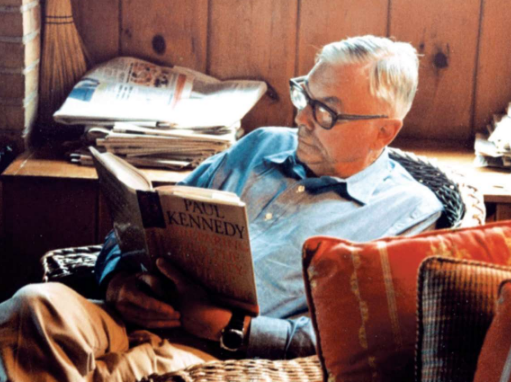

“如何获得智慧?芒格先生的回答是读书和深度思考。我想大家都会同意,如果能够在读书和深度思考的同时,还能勤于写作,那一定是精进了。”

“真正卓越的企业一定要有长期对抗市场的能力,而这种能力决定了它的资本回报率。在这一点上,价值投资者和成功企业家的思维是相同的。”

“百年未有之大变局,今年以来,全球冲突不断,乱象丛生。市场如不系之舟,信心似已灰之木。在这种局面下,我们一起来思考一个问题:价值投资者的超额收益从哪里来?要回答这个问题,我们可以反过来想。普通投资者为什么会被市场打败?”

获得智慧是人生的道德责任

芒格先生说,获得智慧是人生的道德责任。第一次读到这句话,就给我很大的震撼。多年以后,我越发觉得这句话是通往“幸福人生”的入口。

人们常说,人有两次生命。第一次生命是父母给的,第二次生命是自己领悟到的。只有当我们能够深度感知生命的意义,把自己当作一生中最重要的作品,努力做更好的自己的时候,我们才真的觉悟了。我相信,“获得智慧是人生的道德责任”这句话引导了很多人获得了第二次生命。

如何获得智慧?芒格先生的回答是读书和深度思考。我想大家都会同意,如果能够在读书和深度思考的同时,还能勤于写作,那一定是精进了。

不止如此,芒格先生说,

让我高兴的是,在西塞罗的笔下,好为人师的性格是有益的,有助于在世界上传播知识。

今天,芒格书院所做的事情,包括这次价值投资征文大赛,都是在实践芒格先生的思想,让越来越多的人从中受益。

通往价值投资的入口

在我多年的投资学习和实践过程中,芒格先生的另一句话给我极大的启发,我甚至觉得这句话是通往价值投资的入口。

他说,

长远来看,股票的回报率很难比发行该股票的企业的年均利润高很多。如果某家企业40年来的资本回报率是6%,你在这40年间持有它的股票,那么你得到的回报率不会跟6%有太大差别——即使你最早购买时该股票的价格比其账面价值低很多。相反地,如果一家企业在过去二三十年间的资本回报率是18%,那么即使你当时花了很大的价钱去买它的股票,你最终得到的回报也将会非常可观”。

投资是在变化中寻求最大程度上的不变,而这种变与不变背后,最大的力量就是市场。真正卓越的企业一定要有长期对抗市场的能力,而这种能力决定了它的资本回报率。在这一点上,价值投资者和成功企业家的思维是相同的。

我们常常会纠结于资本回报率和增长之间的关系。在众多的投资标的中,我们也会因为这两者的不同难以取舍。实际上,一家企业如果没有超出市场平均水平的长期资本回报率,增长毫无价值。企业家在这方面犯的错误就像是投资者因为上涨趋势买入股票。

最近读了一本麦肯锡三位战略合伙人写的书,《突破现实的困境》。作者通过考察全球2393家规模最大的公司过去十多年的经营数据,用来说明哪些因素对企业超常业绩至关重要,哪些因素则作用平平。文中有一个结论非常突出,相较于增长,长期资本回报率更加重要。

反过来想

芒格先生会经常提到数学家雅可比的那句名言,“反过来想,总是反过来想”。他信奉古老的农夫谚语:“我只想知道将来我会死在什么地方,这样我就不去那里了”。他总是告诉人们,“要做幸存者,而不是受害者”。

芒格的这些话让我想起奥地利学派的“迂回之道”,《孙子兵法》中的“势与力”,《道德经》中的“反者道之动”。这些提法都有一个共同的特点,暂时放下最终目标,选择中间目标努力,最终目标水到渠成。

投资面对的是一个流动性很强的市场,羊群效应非常显著。这就是逆向投资和“坐等投资”为什么这么有效的原因。在资本市场,任何“力”的行为基本上都是不可取的,只有“势”才能成为最后的赢家。正所谓“着力即差”、“取势而为”。

受芒格先生影响,我现在已经习惯把“反过来想”、迂回之道和跨期作为思考问题的起点。正像他曾经说的,如果某个人的思维模式在生活中给他带来好处,那么这种模式往往会变成他最坚定不移的信念。

投资者的超额收益从哪里来?

百年未有之大变局,今年以来,全球冲突不断,乱象丛生。市场如不系之舟,信心似已灰之木。在这种局面下,我们一起来思考一个问题:价值投资者的超额收益从哪里来?要回答这个问题,

我们可以反过来想。普通投资者为什么会被市场打败?

巴菲特给出了他的答案:

1、大多数人喜欢一夜暴富,而不是慢慢变富;

2、贪婪与恐惧。

仔细思考这个答案,我们不难发现,其根源在于人性中固有的时间偏好,人们总是更加在乎当下的利益而不是未知的将来。

价值投资者的超额收益恰恰来自这个答案的反面:1、愿意找到并持有具有长期竞争优势的公司,跟随公司慢慢变富;2、别人贪婪的时候恐惧,别人恐惧的时候贪婪。

说起来容易,做到就难了。尤其是第二点,在市场脆弱的时候要建立起持股的信心,忍受净值的下跌,甚至是暴跌,是一件很痛苦的事。所以有人说,价值投资者不需要很高的智商,但需要很稳定的心性。

稳定的心性从哪里来呢?

芒格先生说,价值投资者需要建立多学科思维,用多学科思维认知世界,认知自己,从而在市场先生面前保持理性。

即使如此,在无情的市场面前,我们有时候会极其脆弱,不堪一击。我们会怀疑自己,否定自己。

怎样才能做到对自己有坚定信心,甚至是宗教般的信仰?

芒格先生给出了答案:对知识诚实。

他说,

如果我不能够比全世界最聪明、最有能力、最有资格反驳这个观点的人更能够证否自己,我就不配拥有这个观点。

也就是孔子说的,“知之为知之,不知为不知”。

从人性的角度分析,独自面对自己的时候,还要如此苛求,这可能是常人最难过的一关了。所以,诚实是最大的智慧。