内地保险利率又降了

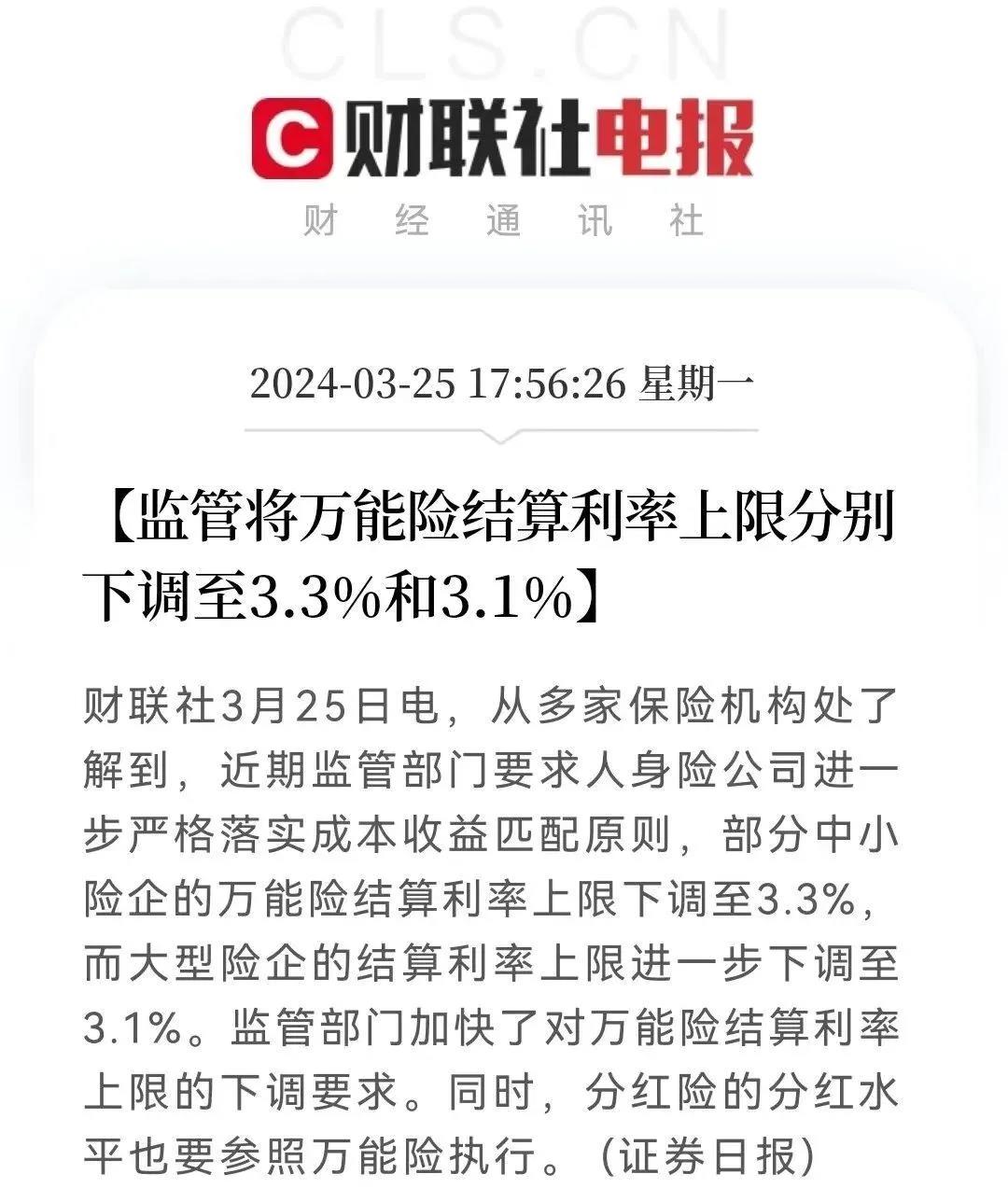

内地保险利率持续下调已是不争事实,近日,有媒体报道,内地监管要求大型保险公司万能险利率上限下调至最高3.1%,只能低于这个利率,不得高于。而且分红险的分红水平也要参照执行。

这是继下调增额寿险等预定利率3%之后,又一类型产品被下调。主要原因还是在降低保险公司负债端成本,缓解行业所面临的利差损风险。

但今年年初时,说的是从6月开始不得超过3.8%,这才三个月不到,就已经压缩到3.3%/3.1%了。

不得不说,步子迈得有点大,形势不乐观。回顾内地保险定价利率的调整,也是一路大跳水,迫于利差损,从最初很高的8%,持续到现在的3%,而且,这3%大概率还会继续下调……

看看近期内地保险高收益产品密集下架就能预料到了。

大家都知道,这几年投资环境很差,保险公司盈利压力较大。但卖出去的保单又不得不刚性兑付,投资收益率都快赶不上兑付的利息了,为了防范亏损,只能涨保费降收益了。

下调利率的背后

从银行存款到保险预定收益,内地降息消息铺天盖地。其中,保险预定收益降低的主要原因是在降低保险公司负债端成本,缓解行业所面临的利差损风险。

从银行及国债近年来的表现来分析,就可以发现,内地保险利率下行都是有迹可循的。

从去年开始,银行存款利息就接连降息,甚至进入了1%的低利率时代。而据数据显示,2022年至今,3年期及5年期的国债利率也是一降再降!前段时间10年期国债甚至跌破2.3%,创历史新低!

总的来说,目前整个社会投资的无风险回报水平,已经到了历史最低点。

所以,市面上其他相同安全级别的定存、储蓄险收益也必然会持续下降。

另外,产品成本高,也是保司亏空严重的一大原因。

内地保险产品的设计是即使利率降低,原购买的产品利率不可以降低。这就导致保司在利率下行的市场环境下,保司投资收益率低,利差损风险越来越大!而这也是为什么监管部门现在提出要实施“报行合一”的原因!

当然,这也意味着内地利率未来也将进一步下行。

香港保险却上调预期收益

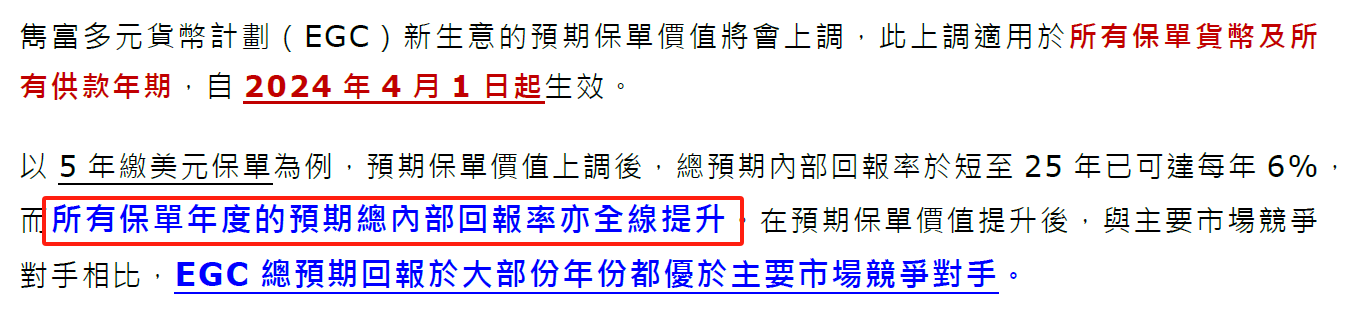

保险监管严格的今天,香港各家保险公司的长期预期收益能达到7%+,而内地现在3.0%预定利率的产品都成稀罕物了。

而在这个全面降息的时代,得益于美元及海外市场资产表现积极,甚至有些保险公司仍在上调预期收益。

那么,站在这个时间节点的我们最应该做的是什么呢?

站在利率高地,锁定它!

如何有效地锁定美元高收益?

预缴香港保险是一个不错的选择。

目前,香港保险保证预缴利率普遍在4.3%-6%左右,选择五年缴的分红险,至少可以锁定4-5年的高利率,即便美联储降息,预缴保证的利率也不会受到任何影响。

各家保司预缴利率

友邦预缴4.3%/5%利息优惠延长1个月,4月30日截止;

保诚预缴利息增加,从3月份4%增至4.5%,4月30日截止;

宏利预缴5.5%利息优惠继续,5月31日截止;

万通2年预缴享8%利息,5年预缴享5%利息,7月5日截止;

安盛预缴4.5%利息优惠延长1个月,4月30日截止;

永明2年预缴享5%利息,5年预缴享4.5%利息,6月30日截止;

富通预缴享4.5%保证利息优惠延长1个月,5月31日截止。

1、首年直接少交保费

这种方式是投保时一次性扣除预缴收益,直接冲抵保费,相当于提前预支利息。

2、先交保费,后面再给利息。

这种方式是所有保费正常缴纳,第四年末再返还利息,这部分可以提取。考虑时间价值,第一种方式对投保人来说比较友好。提前给收益就意味着优惠实际上比列明的预缴优惠利率更多一些。

提前锁定一个5%、6%的确定利率在这个处处“暴雷”、“跑路”的年代是“真香”呀。

香港保险复利7%的高收益内幕

内地保险收益3%都已经是香饽饽了,为啥香港保险可以达到复利7%的收益?

说起来主要有以下4点原因:

第一,更多元的投资渠道

香港保司投资渠道相比内地保司而言,更多元,更自由,更国际,它们会在全球范围内进行分散投资。

除了高保证低风险的股权、债券、基础设施外,还会涉及到上市股票、房地产、私募股权基金及私募信贷基金等,虽然这类资产短期内波动较大,但长远看能降低因单一领域经济波动造成的损失,获取更持续的高收益。

这也是为什么香港保险没有利差损担忧,反而能加息的原因。

比如说友邦。

25%~100%投资在债券及其它固收收入工具,0%~75%投资到增长型资产上,地域涉及广泛,美国、加拿大、英国及亚太市场等。旗下爆火的友邦盈御3更是被抢疯。

保单第20年高达5.57%,保单第80年高达7.03%!再加上超级稳定的分红实现率水平(90%-110%),非常香!

第二, 保单持有人优先红利分配原则

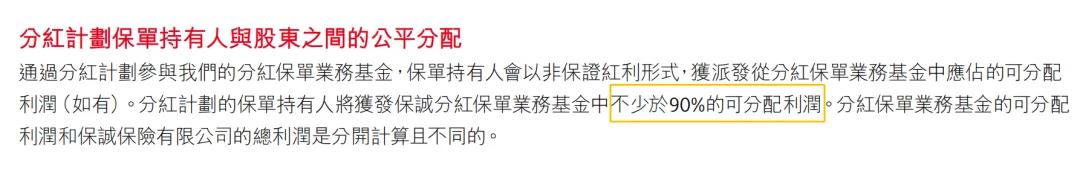

内地保险要求将可分配盈余不低于70%的比例分配红利,但香港保险按照“保单持有人优先”原则进行红利分配。更有实力雄厚的保司会明确规定,保单持有人的分配利润不低于90%。

第三,平滑的“缓和调整机制”

和内地保险一样,香港保险也有类似的分红平滑机制,在盈利时期将部分收益转入到分红特别储备金的账户中,在投资较差的年份中弥补亏损,补发收益。

第四,完善的监管机制

香港保险受香港保监局的监督,保司最低每年要对资产进行1次整合,做清晰详细的数据披露,确保客户了解红利的时机情况。

并且,在分红型储蓄险中要罗列清晰保证及非保证收益。(基本、悲观、乐观等不同经济环境下都需要),保司的综合偿付充足率、财务评级、再保险业务等,也都有严格的监管标准,将投资风险尽量控制在最低!

香港保险的优势不仅如此

当然,大部分人选择赴港投保香港保险,除了锁定高利率外,还有以下原因:

同时,香港储蓄保单不仅可以解决养老的“退休金专户”,而且可以满足“退休”和“财富传承”的双重需要。

①14岁为孩子储备养老储蓄

孩子14岁投保,每年存5万美金,存5年,共存入25万美金;

②孩子55岁提取养老金

55岁可以选择提前退休,每年可领18.55万美金作为养老金补充,直至101岁。提早的未雨绸缪,才能保障退休后源源不断的现金流。

③财富世代传承

保单支持无限次变更受保人,剩余853万美元传承给子孙,让财富世代传承。也可以通过保单分拆权益,把保单一拆多,把财富分配给多位挚爱家人,一张保单实现财富稳健增值、退休规划和财富传承的需要。

选择高利率,提早规划,是省钱王道。

在同等风险级别的理财产品里,香港储蓄险的收益性和安全性算得上是佼佼者。

资产收益是否必须随之社会利率调整而下降,我们可以做出自己的正确判断,而不是等到一切都来不及的时候。